※本ページはプロモーションが含まれています。

はじめに|年収400万円の女性が抱える“お金の不安”とは

「年収400万円」と聞くと、一見それほど困窮していない印象を持たれるかもしれません。

実際、生活に大きな支障があるわけではないものの、漠然とした将来への不安を抱えているという女性が非常に多く存在します。

たとえば――

- 「老後、年金だけで暮らしていけるのかな…」

- 「今は貯金が少しあるけど、いつまでこのままで大丈夫?」

- 「投資って必要だと思うけど、何から始めればいいか分からない」

このように、年収400万円という水準は、“今すぐ困るわけではないけれど、将来への準備が必要”な、ちょうど境界線にいる層とも言えます。

特に一人暮らしの方や結婚・出産の予定がまだない方にとって、自分の将来設計をどう立てていくかは、とても現実的な課題です。

ところが実際には、投資やお金の勉強は学校でも職場でも教えてもらえる機会が少なく、「なんとなく不安だけが募っていく」という声が後を絶ちません。この記事では、そんな年収400万円前後の働く女性に向けて、現実的かつ無理のない投資プランをわかりやすく解説していきます。

- 家計の理想的なバランスのとり方

- 投資に回すべき金額とその根拠

- 初心者でも安心して始められる投資先

- 将来的なステップアップ戦略

- 自分に合ったお金の管理術

「投資は特別な人のものではなく、今日から始められる生活習慣の一部」

そんな視点で、あなたの未来に“安心”と“選択肢”を増やす一歩を一緒に踏み出してみましょう。

年収400万円の女性の家計バランス|理想と現実の内訳をチェック

年収400万円という収入は、平均よりやや下〜中間層に位置しますが、工夫次第で十分に投資や貯蓄を両立できる収入水準です。

ここでは、実際の手取り金額から日々の支出までをシミュレーションしながら、どのくらい投資に回せるかを具体的に見ていきましょう。

手取り年収と月収の目安

年収400万円の会社員女性の場合、税金・社会保険料を引かれた手取り年収は約320〜330万円程度となります。

これは月換算でおよそ26万円〜27万円前後の手取り月収です。

一般的な支出モデル(月額ベース)

以下は、都内または地方都市で一人暮らしをしている年収400万円女性の家計の平均モデルです。

| 支出項目 | 月額の目安 | 補足 |

|---|---|---|

| 家賃 | 7万〜8万円 | 築年数やエリアで差が大きい |

| 食費 | 3万〜4万円 | 自炊多めで節約可能 |

| 光熱費・通信費 | 1.5万〜2万円 | 格安SIMや電力見直しで抑えられる |

| 日用品・雑費 | 1万円前後 | 固定化しにくいが要管理 |

| 交際費・美容・趣味 | 2万〜3万円 | 削りすぎるとストレスに |

| 保険 | 0.5万〜1万円 | 見直しで削減可能なことも |

| 貯蓄・投資 | 3万〜5万円 | 無理のない範囲で継続がカギ |

投資余力は“月5万〜8万円”も確保可能?

家計を見直すことで、毎月3万〜5万円の投資余力を作り出すことは十分可能です。たとえば、

- 格安SIMに乗り換えて通信費を月2,000円削減

- コンビニ・外食を月5回減らして1万円浮かせる

- ネットサブスクを整理して月1,500円節約

- クレカや家計簿アプリで「使いすぎ」に気づく

このような小さな見直しの積み重ねが、大きな投資原資になります。

支出の“見える化”が投資の第一歩

「何にいくら使っているのか分からない」ままでは、投資資金を確保するのは困難です。

まずは自分の家計の現状を可視化するところから始めましょう。

- 家計簿アプリを使う

- 銀行口座・クレジットカードを連携する

- 毎月の収支をざっくり記録するだけでもOK

家計の可視化は、「投資に回せる余力」が“自信”に変わる第一歩です。

ベストな投資額は月収の何%?|無理なく続く“堅実”プランとは

投資を始めるときに最も多く聞かれるのが、「いくらから始めるのが正解ですか?」という質問です。

結論から言えば、正解は“続けられる金額”です。

投資は一時的な頑張りではなく、コツコツ積み上げていく“習慣”として取り組むことが成功のカギとなります。

理想的な投資額は「月収の10〜20%」

家計に無理のない範囲で資産形成をするなら、月収(手取り)の10〜20%を目安にするのが一般的です。

たとえば手取り月収が26万円の方であれば、

- 10%=約26,000円

- 15%=約39,000円

- 20%=約52,000円

このように、月3万円〜5万円の投資額が理想的な水準と言えるでしょう。

ケース別シミュレーション|月3万・5万・8万円

月3万円から始める場合

- つみたてNISA:1.5万円

- 投資信託(特定口座):1万円

- 貯蓄型預金 or iDeCo:0.5万円

→ 少額からでも3つに分けることで分散投資が可能に。

月5万円のミドルプラン

- つみたてNISA:2万円

- iDeCo:1万円

- 投資信託(バランス型・先進国株):1.5万円

- 現金貯蓄:0.5万円

→ 投資と貯蓄の両立ができ、老後資金にも対応。

月8万円の上級プラン(収入に余裕がある人向け)

- つみたてNISA:3.3万円(満額)

- iDeCo:1.2万円(上限まで)

- ETFや高配当株:2万円

- 貯蓄:1.5万円

→ 資産形成スピードが大きくアップ。NISA新制度にもフル対応。

「無理せず続ける」が投資成功の最重要ルール

投資額は多ければ多いほど良いというわけではありません。

生活が苦しくなってやめてしまうことが、最も大きな損失につながります。

- クレジットの支払いが回らない

- 投資がストレスになって浪費に走る

- 貯金がゼロに近づくと不安が増す

こういった状況を避けるためにも、「無理なく、でも確実に続けられる金額」を設定することが大切です。

投資額は“ライフスタイル”に合わせて変えてOK

月3万円から始めて、収入が増えたら5万円、8万円へとステップアップしていくのも理想的な進め方です。

ポイントは、金額ではなく“続ける習慣を持ち続けること”にあります。

初心者女性におすすめの投資先3選|少額・低リスク・分散重視

「投資に興味はあるけど、どこから始めればいいのか分からない…」

そんな不安を抱える方に向けて、ここでは年収400万円の女性が無理なく始められる“3つの安心投資先”を紹介します。

これらはすべて、「少額」「分散」「非課税制度」などのメリットがあり、投資初心者でも継続しやすいのが特徴です。

つみたてNISA|月1万円からできる長期資産形成の王道

「税金を気にせず、将来のためにコツコツ投資したい」そんな人にピッタリなのがつみたてNISA(少額投資非課税制度)です。

- 年間投資上限:非課税枠は年間40万円(新NISA制度では年間120万円へ拡充予定)

- 対象商品:金融庁が認定した「長期・分散・低コスト」な投資信託のみ

- おすすめ銘柄:eMAXIS Slim全世界株式、SBI・V・S&P500など

- メリット:

- 利益に税金がかからない(通常20.315%が非課税)

- 月1,000円からでもスタート可能

- 途中売却もOKなので柔軟性が高い

証券口座は、手数料の安さとアプリの使いやすさから、楽天証券やSBI証券がおすすめです。

iDeCo|将来の年金にプラスα|節税効果も狙える

将来の老後資金をしっかり備えたい人には、iDeCo(個人型確定拠出年金)が有効です。

- 掛金上限(月額):

- 会社員:12,000円または23,000円(勤務先の企業年金制度により異なる)

- 自営業:最大68,000円

- メリット:

- 掛金全額が所得控除(=節税)

- 運用益も非課税

- 老後の受取時にも控除がある

- 注意点:

- 原則60歳まで引き出せない(流動性が低い)

- 商品選びに注意(手数料やリスクがあるものも)

つみたてNISAと併用することで、“今使えるお金”と“将来使うお金”をバランスよく運用できます。

投資信託の分散積立|リスクコントロールの基本

投資初心者にありがちな失敗は「一つの銘柄に集中しすぎること」です。そこで重要なのが分散投資。

投資信託なら、数百〜数千の銘柄に自動的に分散投資されるので、リスクを抑えながら資産形成ができます。

- おすすめタイプ:

- バランス型ファンド(株・債券・REITを組み合わせた商品)

- 全世界株式型(先進国+新興国を含むグローバル投資)

- 信託報酬(手数料)に注目:

- eMAXIS SlimシリーズやSBI・Vシリーズなど、信託報酬0.1〜0.2%台の低コスト商品を選ぶのが鉄則です。

また、つみたて設定にすれば自動で買付が行われ、投資のタイミングを考える手間も不要です。

迷ったら「つみたてNISA+バランス型投信」から始めよう

何を選べばいいか分からない場合は、

- つみたてNISAでeMAXIS Slim全世界株式を毎月1〜2万円積立

- 特定口座でバランス型投信を月1万円積立

という2本柱からスタートするのがおすすめです。

貯蓄と投資の黄金比率は?|“貯めながら殖やす”方法

「投資に興味はあるけれど、貯金も大事だし、どのくらいの割合で振り分ければいいの?」

そんな悩みを持つ方は多いはずです。実際、投資だけに偏るのも、貯金だけに偏るのもバランスとしては不安定です。

この章では、年収400万円の女性が無理なく実践できる“貯めながら殖やす”ための理想的な配分を解説します。

投資と貯蓄はどちらも必要な理由

まず大前提として、投資と貯蓄はどちらか一方では不十分です。

- 貯蓄=急な出費への備え(病気、事故、転職、引越しなど)

- 投資=将来の資産形成や老後資金への対策

このように、役割がまったく異なるため、どちらも計画的に取り入れる必要があります。

黄金比率は「貯蓄6:投資4」が基本形

一般的に、手取り収入に対して貯蓄と投資の比率は6:4が理想的と言われています。

たとえば手取り月収26万円の方であれば、

- 毎月貯蓄:約1.5万円

- 毎月投資:約1万円

- その他生活費・交際費など:残りの予算

貯蓄と投資の合計が「毎月の余剰資金(=使わなくても困らないお金)」の中におさまっていることが重要です。

生活防衛資金を最優先に確保する

「投資を始める前に貯金が必要」とよく言われる理由がここにあります。

まずは生活費の3〜6ヶ月分を貯めることが最優先です。

- 生活費が月20万円なら、最低でも60万〜120万円の現金が必要

- 急な出費や収入減でも投資を慌てて売らずに済む

この「守りの資金」があることで、投資で多少の値下がりがあってもメンタルが安定し、続けられるようになります。

自分に合ったバランスに“調整していく”のが正解

人によって「将来の不安の度合い」や「現在の支出構成」は異なります。

そのため、6:4というのはあくまで目安であり、状況に応じて柔軟に調整することが大切です。

例)

- 投資初心者・不安が大きい人:貯蓄7:投資3

- 収入に余裕が出てきた人:貯蓄4:投資6

- 家計に変動が多い人(自営業など):貯蓄多めに設定

長期目線で見れば、投資の比率を少しずつ増やすのが理想

貯金が一定額貯まったら、徐々に投資割合を増やすことで資産形成が加速します。

- 生活防衛資金が確保できた

- 毎月の家計に余裕ができた

- 投資の仕組みに慣れてきた

こうした段階を経て、「貯蓄4:投資6」や「貯蓄3:投資7」といった成長型の家計設計も現実的になります。

収入が増えたときのステップアップ戦略|余剰資金の活かし方

投資や節約に慣れてくると、次に考えるのが「収入が増えたらどう活かすか?」ということです。

昇給、ボーナス、副業収入などによって収入に余裕が生まれたタイミングは、資産形成を一段階加速させる大チャンスです。

この章では、無理のない範囲で投資の“ステップアップ”を図る具体的な方法を紹介します。

ステップアップの第一歩は「使わずに投資する」

収入が増えたからといって、生活費や趣味にすぐ回してしまうと、お金はあっという間に消えてしまいます。

だからこそ、収入が増えた分を“なかったもの”として、先に投資に回すクセをつけましょう。

例:月収が3万円上がったなら、そのうち2万円はつみたてNISAやiDeCoの増額に。

ボーナス・副業収入は「一括投資」で使い切り防止

不定期収入は生活費と分けて管理しやすく、一括で投資に回すのに最適です。

おすすめの使い道:

- NISAの年間投資枠を一気に埋める

- ETF(上場投資信託)や個別の配当株を購入

- 将来使う予定の資金を「高利回り定期 or 債券」で安全運用

「ボーナスでバッグを買う」のも素敵ですが、一部を“未来のお金”に変える習慣が差を生みます。

新NISAやETFなど中級者向け商品にも挑戦を

つみたてNISAやiDeCoに慣れてきたら、以下のような選択肢を加えることで、資産の成長スピードを加速させられます。

- 新NISA制度対応の成長投資枠を活用(年間最大240万円まで)

- ETF(低コストで配当がもらえる株式セット)

- 高配当株(JT・三菱商事など)を長期保有

- **REIT(不動産投資信託)**で分配金狙いの投資も可

こうした商品は、ある程度まとまった資金があるときに少しずつ組み入れていくのが効果的です。

“余剰資金”を持てる自分をほめて、投資に自信を持とう

収入が上がっても、すぐに生活レベルを上げないのは難しいことです。

その選択ができるあなたは、すでに“お金の使い方をコントロールできている人”です。

投資は知識も大切ですが、それ以上に「習慣」と「姿勢」がすべてです。

余裕を投資に変えることが、未来の自分への最高のご褒美になります。

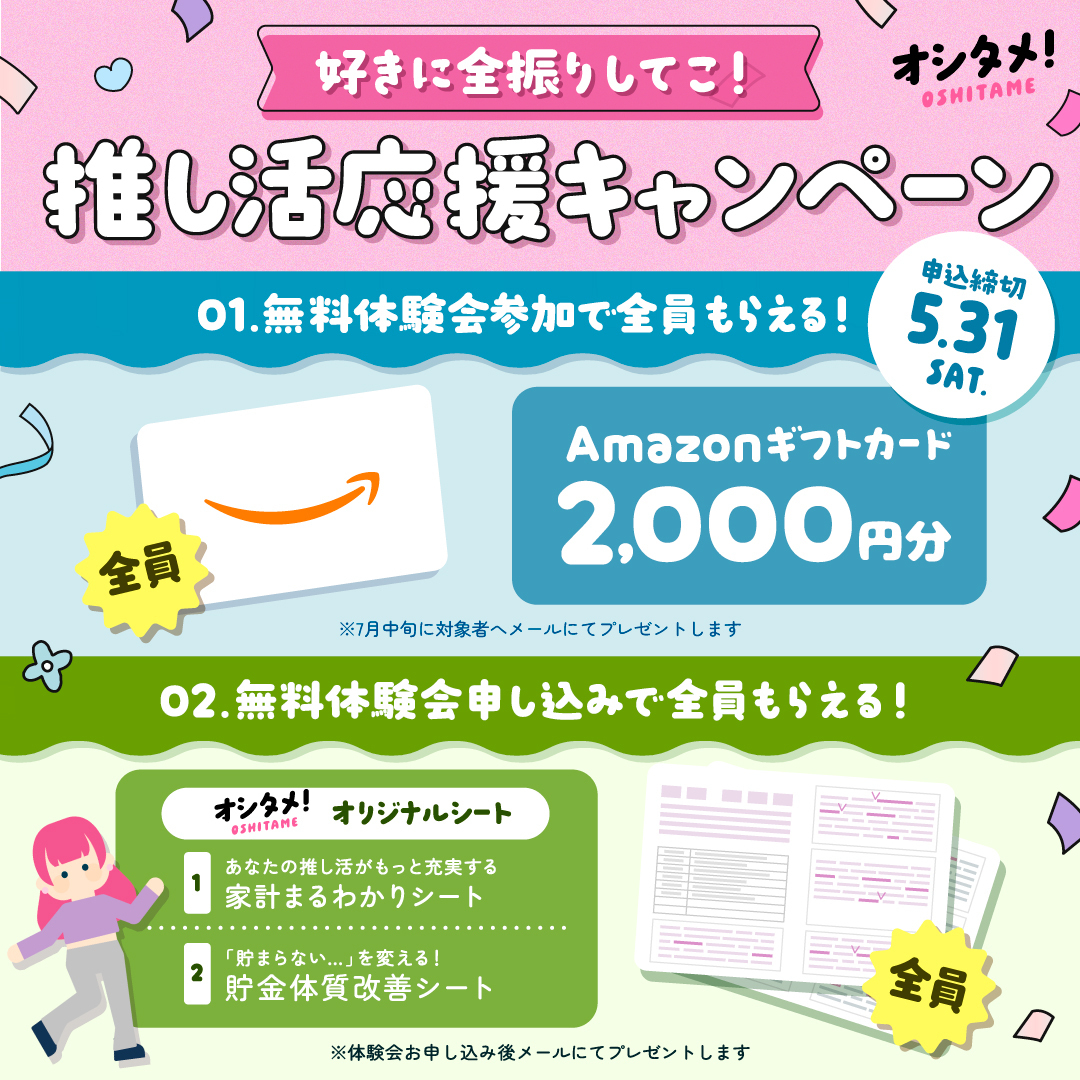

オシタメで実践!お金管理のマイルールをつくろう

投資や貯金を無理なく続けるには、「知識」よりも「仕組みづくり」が重要です。

つまり、意志に頼らず“自動化”や“習慣化”でお金を守る体制を整えることが成功のカギとなります。

この章では、今日から実践できる“推しのためにも試したくなる(オシタメ)”ような、楽しく・手軽なお金管理のマイルールをご紹介します。

1. 毎月1日は“お金の棚卸し日”にする

月初めは、先月の支出や資産の増減を確認する絶好のタイミングです。

おすすめのルーティン:

- 通帳・証券口座・電子マネーの残高をざっくり確認

- 支出の多かった項目に★マークをつけて反省

- 投資額や評価額がどう変わったかをチェック

“数字を見る”という行動を月1回でも習慣化すると、お金に強くなれます。

2. 給料日は「自動積立デー」に設定

給料が入ったタイミングで自動的に投資や貯金がスタートする仕組みを作りましょう。

おすすめ設定:

- 証券口座に「つみたてNISA:月3万円」自動設定

- 銀行から「定期預金:1万円」自動振替

- スマホ決済用に「生活費口座へ:5万円」移動

このように、“残ったお金を貯める”のではなく“最初に取り分けておく”のがコツです。

細かく記録するのが苦手な方には、自動連携の家計簿アプリが断然おすすめ。

3. 家計簿アプリで“使いすぎ”を見える化

人気アプリ例:

- マネーフォワードME:銀行・クレカ・証券口座と連携可能

- Zaim(ザイム):手入力も簡単&グラフで支出分析

- OsidOri(オシドリ):夫婦・家族で共有OK

「使った金額」よりも「何にいくら使っているか」がわかるようになると、支出を自分でコントロールできる実感が湧いてきます。

4. “ごほうびルール”で楽しく続ける

お金の管理も、楽しさや達成感がなければ続きません。

そこでおすすめなのが、「○ヶ月続けたら○○を買う」「○円貯まったら○○に行く」といった“ごほうび設定”です。

例:

- iDeCo1年継続で温泉旅行へ

- NISA満額達成で推しグッズ購入OK

- 投資元本100万円達成でカフェランチ解禁

こうした小さなモチベーション設計が、コツコツ投資を支える力になります。

5. 友達・パートナーと“お金の話”ができる環境を持つ

お金の話はタブーとされがちですが、気軽に相談・共有できる相手がいることは心の安定にもつながります。

- 家計や投資の話をできる友達をつくる

- 夫婦で月1回「家計ミーティング」をする

- SNSやコミュニティで情報交換してみる

一人で不安を抱えるよりも、同じ目線で話せる仲間がいることで、お金の管理はより前向きなものになります。

まとめ|年収400万円の女性が今すぐ始められる堅実投資とは

「年収400万円でも投資なんてできるの?」と思っていた方も、ここまで読み進めていただければ、無理なく・安心して始められる投資の道筋が見えてきたのではないでしょうか。

資産形成は、特別な知識や高収入が必要な世界ではありません。大切なのは、“自分に合った金額”で、“長く続けること”です。

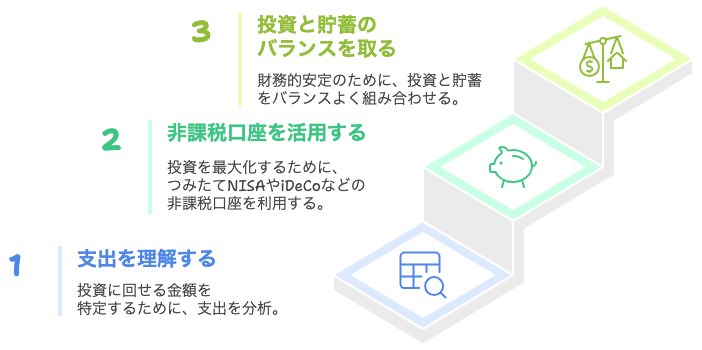

今日から始められる3つのステップ

- 家計を見える化して、投資に回せる金額を知る

月3万円でもOK。まずは今の支出をチェック。 - つみたてNISAやiDeCoで、非課税メリットを活用

「長期・分散・低コスト」が鉄則。アプリや証券会社も味方に。 - 投資と貯金をバランスよく組み合わせる

黄金比「貯蓄6:投資4」を目安に、自分流にアレンジ。

“心にも財布にもやさしい”投資を目指そう

投資というと、節約一辺倒でガマンの連続を想像しがちですが、本当に大切なのは「生活を大切にしながら資産も育てる」ことです。

- 推し活や趣味を楽しむこと

- おいしいごはんや旅行に行くこと

- 心に余白を残してお金を使うこと

これらをあきらめずに、未来の安心も手に入れる。そんな“生活と投資の両立”が理想のスタイルです。

未来の自分のために、今日できる小さな一歩を

「証券口座を開設する」「アプリで支出を記録する」「つみたてNISAに1万円入れる」

このどれか一つでも、あなたが今日行動を起こせば、半年後・1年後には確実に違いが生まれます。

年収400万円だからこそ、堅実に・計画的に・安心して育てられる資産形成があります。

誰かと比べず、自分らしくお金と向き合っていく投資ライフを、ぜひ今日からスタートしてみてください。

お金の勉強を始めてみたいって方には、バフェッサがおすすめ!

動画を見るだけでお金の勉強ができて、倍速受講もできるのでこちらも活用するのといいよ👇

イメージキャラクターとして藤本美貴さんを起用しており、特別講師も務められているのも安心感ありますね!

>NISAを始めたい方や投資を始めたい方でバフェッサの詳細が気になる方は、こちらもご覧ください👇