※本ページはプロモーションが含まれています。

第1章 11月の株主優待株とは?権利付き最終日と確定日の基礎知識

11月は株主優待投資家にとって“隠れた狙い目”の月です。

3月や9月に比べると優待銘柄数は少ないものの、競争率が低く高還元率の銘柄が集中していることから、投資効率の良い月として注目されています。

この章では、11月に優待をもらうための基本的な仕組みと、投資家が見落としがちなポイントを整理します。

11月の優待銘柄数は約30〜40社

日本国内の上場企業のうち、株主優待を実施している企業は約1,500社あります。

その中で、11月に権利が確定する企業はおよそ30〜40社前後。

主要月(3月・9月)に比べて数は少ないですが、その分“優待の個性”が際立っており、飲食券・クオカード・自社製品など実用性の高い内容が多いのが特徴です。

特に、11月は「外食・小売・住宅関連企業」の決算期にあたるため、生活に密着した優待が多く、家計の節約や生活の質向上に直結しやすい月でもあります。

権利付き最終日と確定日の関係を正しく理解

株主優待をもらうためには、単に11月中に株を持っているだけでは不十分です。

最も重要なのは、権利付き最終日と権利確定日の関係を正しく理解することです。

- 権利確定日:企業が「この日現在の株主」に優待や配当を与える基準日。

- 権利付き最終日:この日までに株を購入していれば、権利確定日に株主名簿に記載される日。

- 権利落ち日:権利付き最終日の翌営業日で、ここからは優待の権利がなくなる。

2025年の11月末が権利確定日の場合、

権利付き最終日は11月26日(水)頃(土日祝の関係で毎年変動)となる見込みです。

つまり、この日までに株を購入して保有することが、優待を得るための最低条件になります。

「11月優待=お得なのに見逃されがち」な理由

投資家の多くは3月や9月の“メジャー優待月”に注目しがちですが、11月銘柄には以下のようなメリットがあります。

- ライバルが少なく買いやすい

人気集中による株価急騰が起こりにくく、落ち着いた価格帯で購入できる傾向があります。 - 高利回り銘柄が埋もれやすい

知名度は低くても、配当+優待利回りで年5〜8%を狙える企業も存在します。 - 12月・3月優待との分散投資が可能

権利確定月をずらすことで、年間を通して効率よく優待を受け取れます。

このように、11月は投資カレンダーの隙間を埋める“ポジション戦略月”として活用できるのです。

11月に優待を実施する主な業種と特徴

| 業種 | 主な企業例 | 優待内容の傾向 |

|---|---|---|

| 住宅・建設 | タマホーム | 自社商品割引券、クオカード |

| 食品・調味料 | キユーピー、ラクト・ジャパン | 自社製品詰め合わせ |

| 外食・小売 | 串カツ田中、ヴィレッジヴァンガード | 飲食券、店舗利用券 |

| 日用品・EC | アスクル | LOHACOクーポン、買い物割引 |

| サービス | バイク王&カンパニー | ギフト券、買取優待券 |

このように、「生活に使える」実用優待が中心なのが11月の特徴です。

投資家にとっては、「使う楽しみ」と「利回りの高さ」を両立できる、実利重視の月といえます。

11月優待株投資を始める前にチェックすべきポイント

- 優待の内容と最低購入金額のバランス

優待利回りが高くても、株価が上がりすぎると実質利回りは下がります。

1単元(100株)あたりのコスパを比較することが大切です。 - 優待の継続性を確認

過去に優待制度の廃止・縮小を発表した企業もあります。企業IRを定期的に確認しましょう。 - 配当とのトータルリターンを意識

優待だけでなく、配当金を含めた「総合利回り」で判断するのが賢い投資の基本です。

まとめ

11月は、他の月に比べて銘柄数こそ少ないものの、高利回り・高満足度の優待株が揃う“穴場シーズン”です。

基本のルールを押さえ、権利付き最終日を意識して購入すれば、初心者でも安定的に優待を受け取ることができます。

次章では、実際に人気上位のおすすめ優待銘柄ランキングTOP5を紹介し、

「どんな企業の優待が人気なのか」「どれだけお得なのか」を徹底解説していきます。

第2章 人気ランキング上位5銘柄の徹底解説

11月の株主優待株は、銘柄数こそ少ないものの、生活に直結するお得な優待内容が多いのが魅力です。

ここでは、2025年に注目すべき人気上位5銘柄を紹介します。優待内容、最低投資金額、利回り、企業の特徴まで徹底的に解説します。

第1位 タマホーム(1419)

優待内容:クオカード2,000円分(年2回)

権利確定月:11月

必要投資額の目安:約36万円(株価3,600円前後 × 100株)

総合利回り:約4.5%前後(配当+優待)

タマホームは、戸建住宅やリフォーム事業を展開する大手住宅メーカーです。

株主優待として全国共通のクオカードを配布しており、長期保有でデザインが変わるなど、遊び心のある企画も人気です。

また、同社は安定した高配当(年間150円程度)を維持しており、配当と優待の“ダブル還元”が魅力です。

住宅需要の底堅さとリフォーム市場の拡大を背景に、長期投資先としても注目されています。

第2位 キユーピー(2809)

優待内容:自社製品詰め合わせ(1,000円〜3,000円相当)

権利確定月:11月

必要投資額の目安:約42万円(株価4,200円前後 × 100株)

総合利回り:約2.0〜2.5%

キユーピーの株主優待は、毎年ファンの間で“食品系優待の王道”として高評価を得ています。

マヨネーズやドレッシング、パスタソースなど実用性の高い食品詰め合わせが贈られ、日常的に役立つ内容です。

また、株主数に応じた段階的優待制度を採用しており、長期保有で優待金額がアップします。

食品メーカーらしく安定した業績を背景に、家計サポート型の優待として根強い人気を誇ります。

第3位 アステナホールディングス(8095)

優待内容:自社グループ商品(化粧品・健康食品など)

権利確定月:11月

必要投資額の目安:約25万円(株価480円前後 × 500株)

総合利回り:約5%前後

医薬品、化粧品、健康食品などを展開する総合商社。

100株保有で自社グループ製品(約3,000円相当)がもらえ、優待利回りが非常に高いのが特徴です。

中でも女性投資家の支持が厚く、「肌ケア優待」としてSNSでも話題になっています。

加えて、配当利回りも2%台と堅実で、低投資額で始めやすい優待株の代表格といえるでしょう。

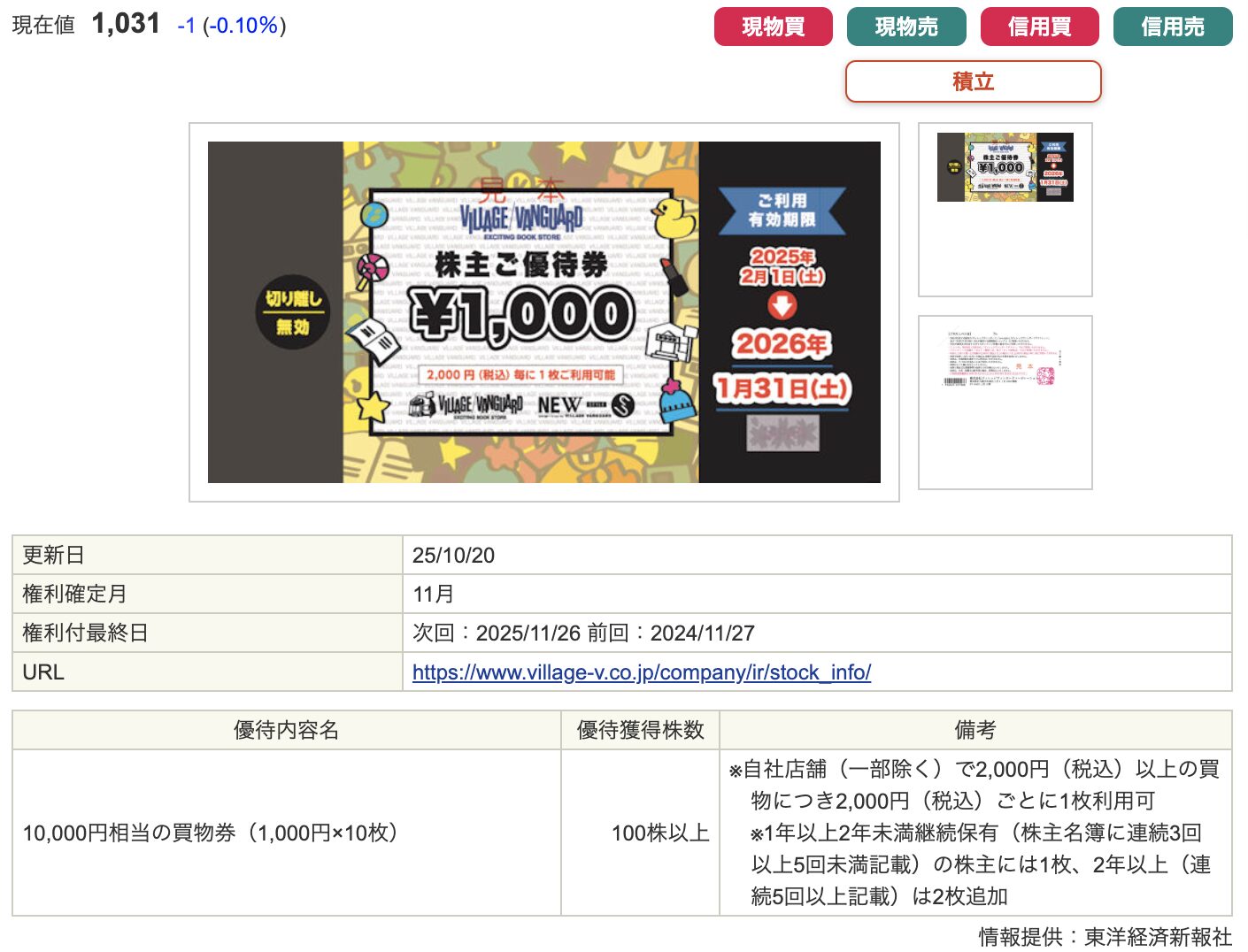

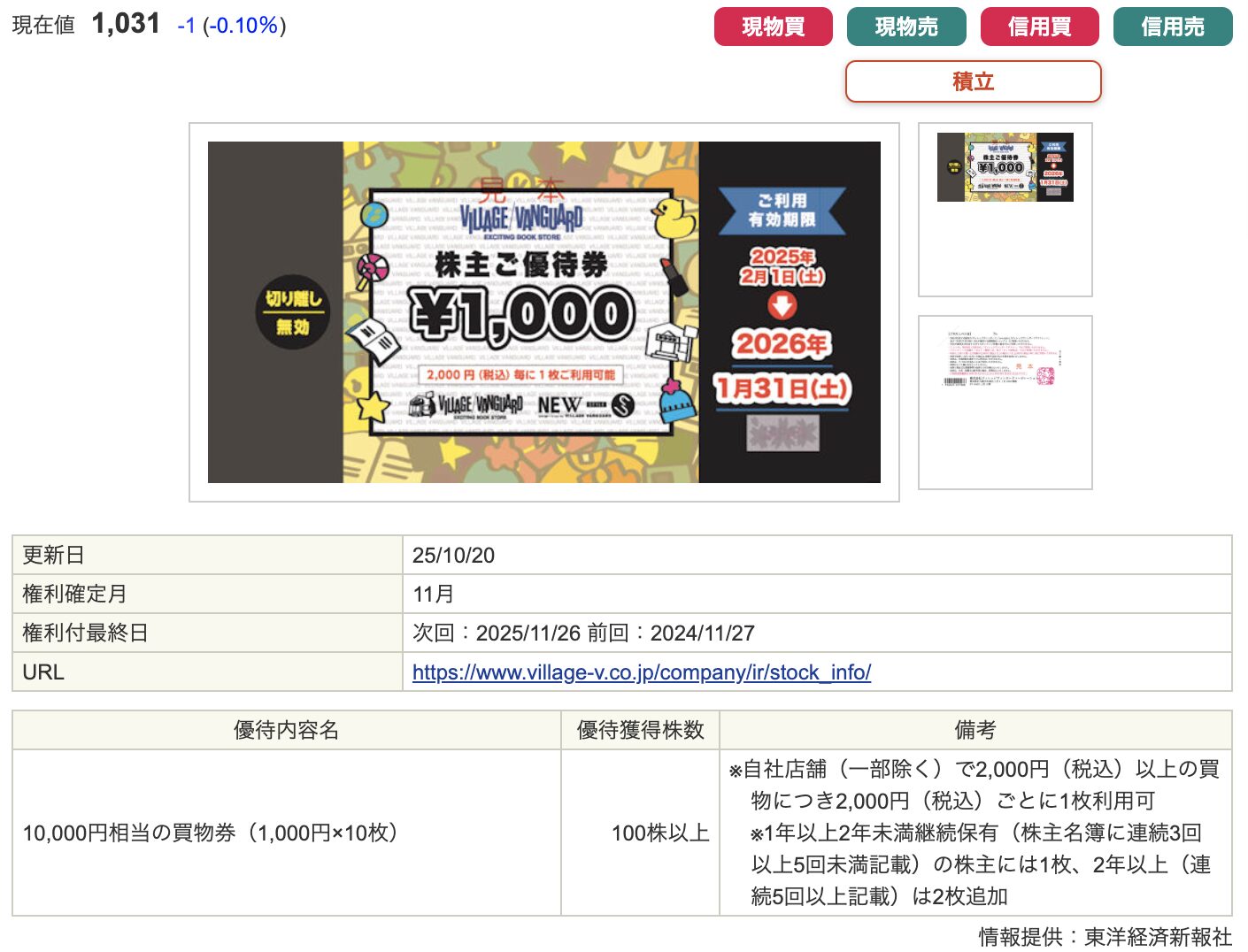

第4位 ヴィレッジヴァンガードコーポレーション(2769)

優待内容:買い物券(10,000円分/1,000円×10枚)

権利確定月:11月

必要投資額の目安:約10万円(株価1,000円前後 × 100株)

総合利回り:10%以上(実用価値換算)

「遊べる本屋」として知られるヴィレッジヴァンガードでは、店舗およびオンラインショップで利用可能な買い物優待券1万円分がもらえます。

優待利回りが非常に高く、利用頻度の高いユーザーには“実質年利10%超”の超お得銘柄として知られています。

ただし、優待券には有効期限があるため、計画的に消化できるかどうかがポイントです。

ライフスタイル雑貨や書籍、コスメ、食品など多ジャンルの商品に使えるため、若年層を中心に根強い人気があります。

第5位 アスクル(2678)

優待内容:LOHACO割引クーポン(2,000円分)

権利確定月:5月・11月

必要投資額の目安:約15万円(株価1,450円前後 × 100株)

総合利回り:約1.8%

法人向けオフィス用品の通販「ASKUL」と、個人向けECサイト「LOHACO」を展開する大手企業です。

優待ではLOHACOで使えるクーポン券が配布され、日用品や食品を購入する際に利用できます。

特に人気なのは、「日用品を優待でまかなえる」実用性。

また、同社は環境配慮型ECとしても評価が高く、ESG投資の観点からも注目を集めています。

総括 5銘柄の優待比較

| 順位 | 銘柄名 | 優待内容 | 優待価値 | 必要投資額 | 総合利回り |

|---|---|---|---|---|---|

| 1位 | タマホーム | クオカード500円×年2回 | 約1,000円 | 約40万円 | 約4.5% |

| 2位 | キユーピー | 自社製品詰め合わせ | 約1,000〜3,000円 | 約30万円 | 約2.0〜2.5% |

| 3位 | アステナHD | 化粧品・健康食品 | 約3,000円 | 約8万円 | 約5%前後 |

| 4位 | ヴィレヴァン | 買い物券1万円 | 約10,000円 | 約10万円 | 10%以上 |

| 5位 | アスクル | LOHACOクーポン | 約2,000円 | 約38万円 | 約1.8% |

この表から分かる通り、優待利回り重視ならアステナHDやヴィレヴァン、安定感重視ならタマホームやキユーピーが狙い目です。

それぞれの生活スタイルや利用頻度に合わせて選ぶことで、“実利と楽しさを両立する投資”が実現します。

第3章 高利回りを狙える注目銘柄

株主優待株の魅力は、配当金だけでは得られない「実質的なリターン」を享受できる点にあります。

中でも11月は、優待利回りが5%〜10%を超えるお得な銘柄が複数存在します。

この章では、少額投資でも高い満足度を得られる注目の高利回り優待株を紹介します。

光フードサービス(138A)

優待内容:グループ店舗で使える食事券5,000円分

権利確定月:5がつ・11月

必要投資額の目安:約30万円(株価2,900円前後 × 100株)

総合利回り:約6〜7%

東海地方を中心に「焼肉きんぐ」「丸源ラーメン」などを展開する外食企業です。

優待内容は、グループ全店で利用できる食事券5,000円分。

低価格で購入できるうえ、優待利回りが高いため、外食好き投資家から根強い支持を受けています。

また、食材価格の高騰に負けない業績安定性も評価されています。

特に2024年以降は海外展開を強化しており、成長性と優待実用性の両立銘柄として注目度が高まっています。

ヴィレッジヴァンガードコーポレーション(2769)

優待内容:自社店舗で使える買い物券10,000円分

権利確定月:11月

必要投資額の目安:約10万円

総合利回り:10%超(優待換算ベース)

前章でも紹介したヴィレヴァンは、優待利回りだけで見ても11月の王者的存在です。

1万円分の優待券は有効期限内に使い切りやすく、若者層・雑貨好き・家族層の満足度が非常に高い銘柄です。

特にLOHACOやAmazonとの併用で、商品券の利用幅が広がっており、「使いやすさ+高利回り」の両面で評価されています。

優待廃止リスクも低く、安定した人気を誇る優良高利回り株です。

バイク王&カンパニー(3377)

優待内容:買取時に1,000円上乗せ+ギフトカード1,000円分

権利確定月:11月

必要投資額の目安:約4万円(株価430円前後 × 100株)

総合利回り:約6〜7%

中古バイクの買取・販売で国内トップクラスのシェアを誇る企業です。

株主優待はバイク関連サービス利用時の特典に加え、年2回のギフトカード進呈もあり、実用性の高い構成となっています。

バイク需要はコロナ禍以降も堅調に推移しており、再販市場の拡大を背景に業績は安定傾向。

加えて、配当利回りも2%前後と堅実で、総合利回りが6〜7%に達する優良利回り株です。

アステナホールディングス(8095)

優待内容:自社グループ製品(約3,000円相当)

権利確定月:11月

必要投資額の目安:約8万円

総合利回り:約5%超

医薬品・健康食品・化粧品を手掛ける企業グループで、優待+配当の総合利回りが安定的に高水準です。

特に優待では、健康食品やスキンケア用品など“実用性が高く保管しやすい”商品がもらえるため、

コストパフォーマンスの良い中小型株として人気があります。

また、業績に対して株価が割安に放置されており、バリュー投資の観点からも妙味があります。

ラクト・ジャパン(3139)

優待内容:自社乳製品など食品詰め合わせ

権利確定月:11月

必要投資額の目安:約35万円(株価3,500円前後 × 100株)

総合利回り:約3.5%

チーズや乳製品の輸入販売を手掛ける商社。

100株保有で自社製品詰め合わせ(2,000円相当)がもらえ、家庭に嬉しい実用的優待として人気です。

円安局面でも堅調な輸入体制を維持しており、安定的な配当を継続しています。

また、外食需要の回復や業務用チーズの需要増加を背景に業績が改善傾向にあり、

“堅実+お得”の両立銘柄として中長期保有に適しています。

高利回り銘柄比較まとめ

| 銘柄名 | 優待内容 | 権利確定月 | 必要投資額 | 総合利回り |

|---|---|---|---|---|

| 光フードサービス | 食事券2,000円分 | 11月 | 約8万円 | 約6〜7% |

| ヴィレッジヴァンガード | 買い物券10,000円分 | 11月 | 約10万円 | 約10%以上 |

| バイク王&カンパニー | ギフト券+買取優待 | 5・11月 | 約8万円 | 約6〜7% |

| アステナHD | 化粧品・健康食品 | 11月 | 約8万円 | 約5%超 |

| ラクト・ジャパン | 食品詰め合わせ | 11月 | 約25万円 | 約3.5% |

この表からも分かる通り、11月は10万円以下で購入できる高利回り銘柄が多いのが大きな魅力です。

特に外食・EC・日用品関連は優待の「使いやすさ」が高く、家計にダイレクトな効果をもたらします。

まとめ

11月の株主優待は「少額・高利回り・実用性」を兼ね備えた銘柄が豊富です。

短期での値上がり益を狙うよりも、優待と配当で“実質利回り5%超”を確保する中長期戦略が有効です。

また、優待を生活コストの一部として組み込むことで、投資の満足度は格段に向上します。

第4章 食品・生活関連の実用優待銘柄

株主優待の中でも人気が高いのが、日常生活で“使える”実用型優待です。

特に11月は、食品メーカーや日用品関連企業の優待が多く、物価上昇下でも「生活費の節約につながる」点が大きな魅力です。

この章では、家庭で喜ばれる実用性の高い優待銘柄を厳選して紹介します。

キユーピー(2809)

優待内容:自社製品詰め合わせ(1,000円〜3,000円相当)

権利確定月:11月

必要投資額の目安:約42万円(株価4,200円前後 × 100株)

総合利回り:約2.5%前後

食品優待の定番ともいえるキユーピーは、マヨネーズ・ドレッシング・パスタソースなど、家庭で使いやすい商品を詰め合わせて送付しています。

その内容は毎年異なり、「今年はどんな詰め合わせか」とSNS上で話題になるほどの人気。

また、3年以上の長期保有で優待額がアップする仕組みもあり、長期投資家へのインセンティブ設計が優秀です。

さらに、同社はESG経営にも積極的で、健康志向食品や環境配慮型パッケージなど、企業の持続性評価でも高水準。

安定配当+実用優待のバランスを重視する投資家に最適な1銘柄です。

アスクル(2678)

優待内容:LOHACOで使える割引クーポン(2,000円分)

権利確定月:5月・11月

必要投資額の目安:約15万円

総合利回り:約1.8%

オフィス用品通販「ASKUL」と個人向けECサイト「LOHACO」を運営するアスクル。

株主優待では、日用品・食品・コスメなどを購入できるLOHACO割引クーポンがもらえます。

Amazonや楽天市場のように手軽に使えるうえ、配送も早く、日常消耗品を優待でまかなえる点が魅力です。

特に、ティッシュや洗剤などの必需品を定期的に購入する人にとっては「実質的な生活コスト削減」効果があります。

また、アスクルは環境配慮型物流(CO2削減や段ボールレス配送)を推進しており、SDGs投資先としても注目されています。

ラクト・ジャパン(3139)

優待内容:自社取扱い乳製品詰め合わせ(3,000円相当)

権利確定月:11月

必要投資額の目安:約35万円

総合利回り:約3.5%

チーズや乳製品を輸入・販売する食品商社で、業務用から家庭用まで幅広い取扱いがあります。

株主優待では、乳製品の詰め合わせセットがもらえ、毎年の内容が高評価。

特にチーズやヨーグルトなど、冷蔵で届く“ちょっと贅沢な食品”が多く、家族に喜ばれる優待として人気です。

同社は外食需要の回復を背景に業績が安定しており、中長期の安定投資先としても魅力的です。

配当も堅実で、優待との総合利回りが3%を超える“堅実派の優等生”です。

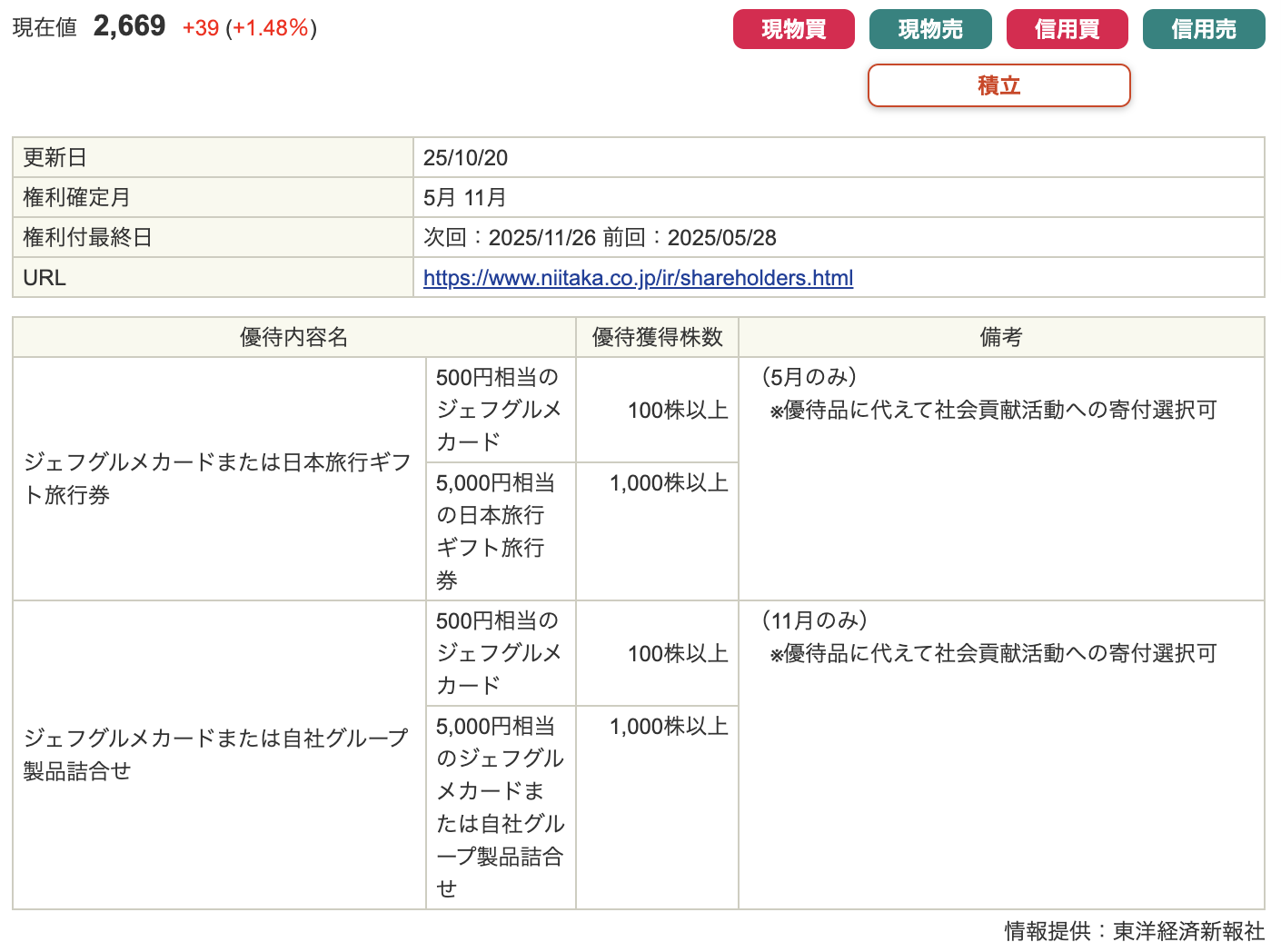

ニイタカ(4465)

優待内容:ジェフグルメカード500円分(年2回)

権利確定月:5月・11月

必要投資額の目安:約26万円

総合利回り:約3.5〜4%

業務用洗浄剤の大手メーカーでありながら、株主優待は“飲食関連”というユニークさが人気です。

全国の飲食店で使えるジェフグルメカードは、使い勝手・換金性ともにトップクラス。

また、業績も安定しており、コロナ禍後の外食回復を追い風に堅調な利益推移を見せています。

ニイタカは、「安定+汎用性+利便性」三拍子揃った実用優待として、初心者投資家にもおすすめです。

明星工業(1976)

優待内容:JCBギフトカード1,000円分

権利確定月:3月

必要投資額の目安:約16万円

総合利回り:約3.0%

配管・プラント工事を手掛ける企業で、長期安定業績が魅力。

株主優待は全国共通JCBギフトカード1,000円分とシンプルですが、業績の安定性と配当の高さが光ります。

「優待を楽しみつつ、堅実に資産を増やしたい人」におすすめの低リスク銘柄です。

実用優待銘柄 比較まとめ

| 銘柄名 | 優待内容 | 必要投資額 | 総合利回り | 特徴 |

|---|---|---|---|---|

| キユーピー | 自社製品詰め合わせ | 約30万円 | 約2.5% | 食品系優待の王道 |

| アスクル | LOHACOクーポン2,000円分 | 約38万円 | 約1.8% | 日用品を優待で節約 |

| ラクト・ジャパン | 乳製品詰め合わせ | 約25万円 | 約3.5% | 贅沢系実用優待 |

| ニイタカ | ジェフグルメカード500円×2回 | 約20万円 | 約3.5〜4% | 汎用性が高い優待券 |

| 明星工業 | クオカード500円分 | 約14万円 | 約3.0% | 安定業績の堅実銘柄 |

まとめ

11月の実用優待株は、「もらって終わり」ではなく“使う喜び”を感じられる銘柄が中心です。

特に、クオカードやグルメカードのように使い道が自由な優待は、生活コストを下げながら投資を楽しめる点が大きな魅力です。

今後も物価上昇が続く中で、実用型優待株は“生活防衛投資”としての価値が高まる分野です。

次章では、日常生活から少し離れた、旅行・レジャー関連の優待株を紹介し、

“体験型の楽しさ”を得られる11月銘柄に焦点を当てていきます。

第5章 ホテル・レジャー・サービス関連の優待銘柄

株主優待の中でも人気が高いのが、旅行や外食など“非日常”を楽しめる体験型優待です。

物価上昇の今、旅行や外食費を株主優待でまかなう人が増えており、「楽しみながら得をする投資」として注目を集めています。

11月はレジャー系企業の決算が多い時期でもあり、優待内容が魅力的な銘柄が豊富です。

串カツ田中ホールディングス(3547)

優待内容:食事券2,000円分(100株)

権利確定月:11月

必要投資額の目安:約20万円(株価2,000円前後 × 100株)

総合利回り:約3.5%

全国で「串カツ田中」を展開する外食チェーン。

優待では店舗で利用できる食事券がもらえ、家族や友人との外食で使える点が人気です。

特に週末ディナー利用時に「優待券+LINEクーポン」を併用すれば、実質的な割引率は約30〜40%にもなるお得さ。

同社はフランチャイズ展開が順調で、店舗数・売上ともに拡大傾向。

2025年以降は海外進出にも注力しており、“成長性×実利”のバランスが取れた優待株です。

日本ホテル&レジデンシャル投資法人(3472)

優待内容:グループホテル宿泊優待券

権利確定月:5月・11月

必要投資額の目安:約12万円(1口あたり)

分配金利回り:約4〜5%+優待価値

三井不動産グループが運営するホテル系REIT(不動産投資法人)。

株主優待として、グループホテル(ザ・セレスティン東京芝、三井ガーデンホテルズなど)で利用できる宿泊割引券がもらえます。

株式投資というよりは、「ホテル宿泊費を抑える不動産投資」として活用できるのが魅力です。

また、分配金利回りが高く、実質利回り5〜6%を狙える点も魅力的。

旅行好きの投資家や出張が多いビジネスパーソンに最適な銘柄です。

バイク王&カンパニー(3377)

優待内容:買取査定額1,000円UP+ギフトカード1,000円分

権利確定月:5月・11月

必要投資額の目安:約8万円

総合利回り:約6%

中古バイクの買取・販売事業を展開する同社は、外出好き・ツーリング愛好者の間で人気の高い優待銘柄です。

ギフトカードは汎用性が高く、買取時優待との併用で「趣味を楽しみながら得をする」仕組みが完成しています。

また、バイク需要の底堅さから安定した業績を維持しており、趣味性と堅実性を兼ね備えた銘柄です。

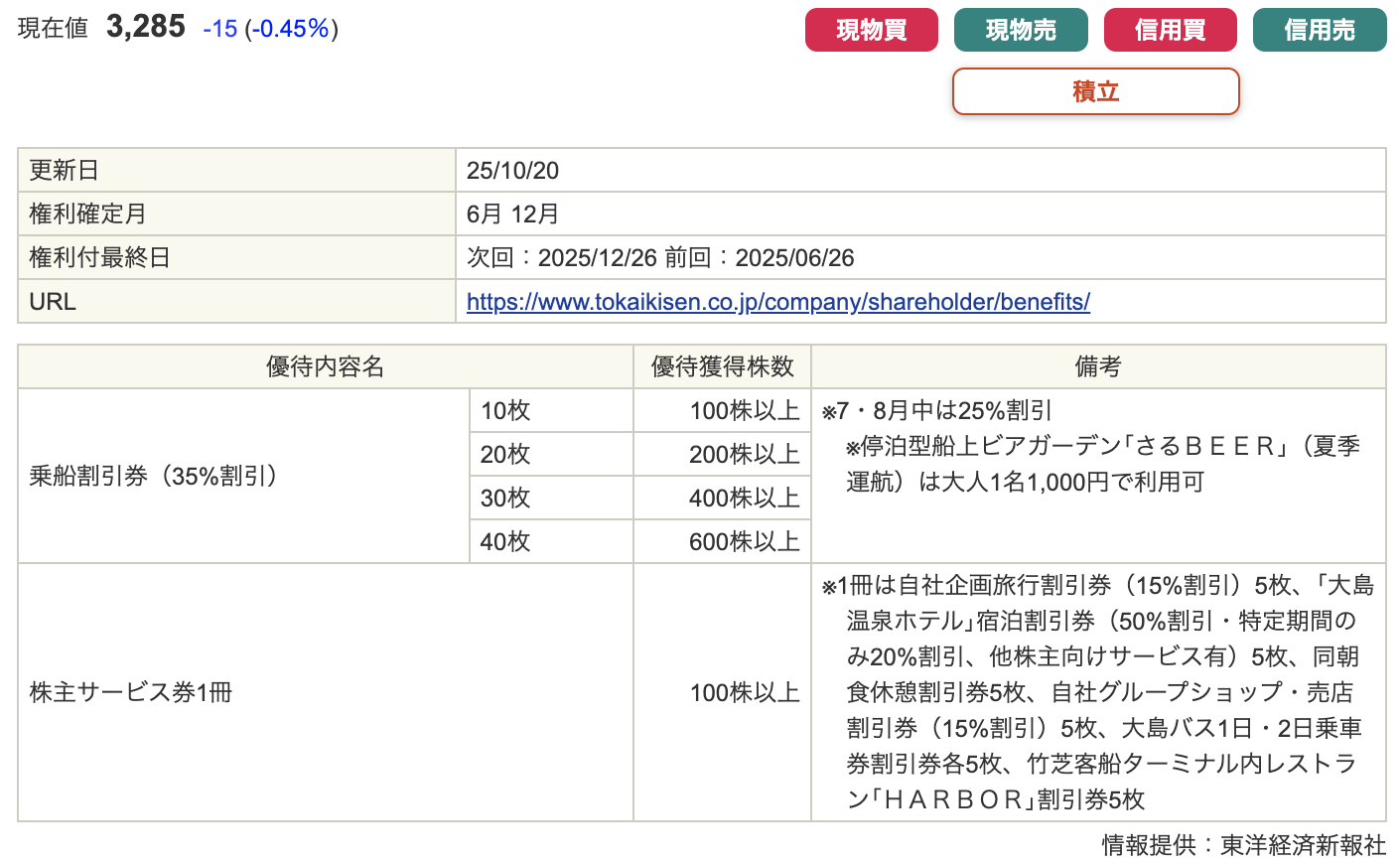

東海汽船(9173)

優待内容:乗船割引券・宿泊割引券

権利確定月:12月

必要投資額の目安:約35万円(株価3,500円前後 × 100株)

総合利回り:約3.8%

東京〜伊豆諸島航路を運航する老舗の船会社。

株主優待では、乗船運賃5割引券やグループホテルの割引券が贈呈され、家族旅行や離島観光を楽しむ人に好評です。

伊豆諸島の観光復活を背景に利用者が増加しており、株価も安定推移。

「旅行好き×優待好き」の両方を満たすユニークなレジャー株です。

トリドールホールディングス(3397)

優待内容:グループ店舗食事券(100円券×30枚)

権利確定月:3月・9月

必要投資額の目安:約45万円

総合利回り:約3.0%

「丸亀製麺」を中心に外食チェーンを展開するトリドールは、優待利用者満足度が非常に高い企業です。

食事券は全国の丸亀製麺、コナズ珈琲、焼きそば専門店などで使え、家族で使いやすく無駄がない優待です。

また、同社は海外展開を積極化しており、2025年には海外店舗比率が40%を超える見通し。

成長期待と日常利用の両面でバランスの取れた銘柄といえます。

ホテル・レジャー関連優待 比較まとめ

| 銘柄名 | 優待内容 | 必要投資額 | 利回り | 特徴 |

|---|---|---|---|---|

| 串カツ田中HD | 食事券2,000円 | 約20万円 | 約3.5% | 外食×成長性 |

| 日本ホテル&レジデンシャル投資法人 | 宿泊優待券 | 約12万円 | 約5〜6% | 高配当+ホテル割引 |

| バイク王&カンパニー | ギフト+買取特典 | 約8万円 | 約6% | 趣味系実用優待 |

| 東海汽船 | 船・宿泊割引券 | 約35万円 | 約3.8% | 旅行・観光向け |

| トリドールHD | 食事券3,000円分 | 約40万円 | 約3.0% | 外食×安定成長 |

まとめ

11月は、旅行・外食・レジャー系の「体験型優待」が充実しています。

株主優待というと“もらう”イメージが強いですが、これらの銘柄は“使うことで価値を実感できる”体験投資です。

とくに、外食券や宿泊券は物価高の今こそ実用価値が高く、

「節約+娯楽」を両立できる点で20〜30代の若年投資家にも人気が急上昇しています。

次章では、「11月優待株を選ぶ際のチェックポイントと今後の見通し」として、

投資判断の基準や2026年以降の制度改正リスクも踏まえた総まとめをお届けします。

第6章 11月優待株を選ぶ際のチェックポイントと今後の見通し

11月は、他の月に比べて優待銘柄数が少ないため、「選び方」がそのまま投資成果を左右する月です。

ここでは、初心者から上級者まで押さえておくべき判断基準と、今後の優待制度の方向性を詳しく解説します。

株主優待を選ぶときの3つの基本ポイント

株主優待株を選ぶ際は、単に「お得そう」という理由だけで選ぶのは危険です。

本質的には、企業の安定性・優待の実用性・長期継続性の3点を軸に考える必要があります。

① 優待内容が“自分の生活に合うか”

最も重要なのは、優待を実際に使うかどうかです。

食品やクオカードなどの汎用性が高い優待は、誰にとっても価値があり、金券代わりに使えます。

一方で、使う機会が少ない施設や地域限定券の場合、転売や未使用になりがちです。

「自分の生活圏で使えるか」「家族で楽しめるか」を基準に選ぶと失敗しにくくなります。

② 配当+優待の“総合利回り”で判断する

株主優待だけに注目するのではなく、配当金を含めた**総合利回り(優待+配当)**を確認することが重要です。

一般的に総合利回りが3〜5%あれば優良、6%を超える場合は“高利回り銘柄”といえます。

また、優待内容が変わっても配当金が安定していれば、長期的な資産形成に有利です。

③ 優待制度の“継続可能性”を確認

最近ではコスト削減や株主平等の観点から、優待制度を廃止する企業が増加しています。

IR(投資家情報)で「優待制度の今後の方針」を定期的にチェックすることが大切です。

過去3年以上継続している企業や、優待目的以外でも業績が堅調な企業を選ぶことで、リスクを回避できます。

11月優待株のリスクと対策

どんな優待にもリスクは存在します。

特に11月は中小型株が多いため、以下の2点を意識してリスクコントロールを行いましょう。

- 株価変動リスク

優待権利取り直前に株価が上がり、権利落ち日後に下落するケースがよくあります。

「優待目的だけの短期購入」は避け、権利落ち後の押し目を狙うのが賢明です。 - 制度変更・廃止リスク

株式報酬制度やポイント還元制度など、企業が優待に代わる施策を導入する流れも進んでいます。

そのため、優待の価値が企業の本業と直結しているかを見極めることが重要です。

2026年以降に起こる可能性のある制度変化

近年、上場企業の中で「株主優待から配当やポイント還元へのシフト」が進んでいます。

背景には、

- 電子化による管理コスト削減

- 海外投資家増加に伴う公平性確保

- 配当重視のガバナンス改革

などがあります。

今後は、

- 自社ポイントや電子クーポン形式への移行

- 長期保有株主優遇制度の拡充

- 優待とESG(環境・社会・ガバナンス)連動型優待の増加

が進むと考えられます。

つまり、優待は“モノ”から“体験・理念共有”へと進化していく流れにあります。

2025年〜2026年にかけて注目すべき11月銘柄の傾向

- 外食・小売系の安定人気

串カツ田中やヴィレッジヴァンガードなど、使いやすくSNS映えする優待は今後も根強い人気を維持。 - 食品・日用品の“生活密着型優待”が再注目

キユーピーやアスクルなどの実用優待は、物価高時代にこそ価値を発揮。 - 高配当+小型優待の二刀流株が増加

アステナHDやラクト・ジャパンのように、実利を伴う中堅企業の存在感が拡大中。 - 海外展開・サステナビリティ企業の優待強化

アスクルやトリドールのように、環境配慮や社会的価値を訴求する企業が増加傾向です。

まとめ

11月の株主優待株は、「知る人ぞ知る穴場」かつ「実利重視の投資家向け」です。

数は少なくても、内容の質は高く、生活密着+高利回り+安定企業が揃っています。

優待投資を成功させる鍵は、

- 「長く保有して楽しむ」

- 「自分が使える優待を選ぶ」

- 「配当とのバランスを重視する」

この3点に尽きます。

株主優待は、単なる“おまけ”ではなく、企業と株主をつなぐ文化です。

11月は、その本質を最も実感できる月。

正しい知識と戦略を持って臨めば、あなたの投資生活に「楽しみ」と「安心」をもたらしてくれるでしょう。

✅ 次の行動ステップ

- まずは【権利付き最終日】を確認して、11月の注目銘柄をリストアップ

- 【優待+配当の総合利回り】を計算し、自分の投資スタイルに合う銘柄を選定

- 迷ったら「実用性」と「長期安定性」で比較するのが鉄則です

>この神アプリについてはこちらで詳しく解説しているので、よかったら見てみてください👇

ただ・・・

まだまだお金の知識についてお伝えしたいことがたくさんあります。

ずんのInstagramでは、

- 資産1000万までのノウハウ

- 申請したらもらえるお金

- 高配当株など普段は表に出ない投資情報

などを中心に、

今回お伝えできなかった金融ノウハウも

余すことなくお伝えしています。

まずはInstagramをフォローしていただき、

ぜひ期間限定の資産運用ノウハウをお受け取りください!

無料特典なので、早期に配布を終了することがあります。