※本ページはプロモーションが含まれています。

はじめに インデックス投資は本当にプロに勝てるのか?

「投資はプロに任せた方が安心」「素人が市場に勝てるわけがない」と思っていませんか?確かに、投資の世界には高度な知識と経験を持つプロフェッショナルが数多く存在します。しかし実は、長期的な資産運用において、プロの投資家よりも高い成果を出す可能性がある方法が存在します。それが、インデックス投資です。

インデックス投資とは、日経平均株価やS&P500などの株価指数(インデックス)と同じ動きを目指す投資方法です。つまり、市場全体の成長に乗っかるという極めてシンプルなアプローチなのですが、近年では「最も効率的な資産形成法」として世界中で注目を集めています。

実際、数々のデータによって明らかになっているのは、長期で見たときに市場平均を上回るアクティブ運用(プロの手による投資)はごく一部に過ぎないという事実です。そして、多くのプロでさえも継続してインデックスを上回ることができないという調査結果が多数発表されています。

この記事では、以下のような疑問を解消します:

- インデックス投資って何?

- なぜプロの運用よりも優れていると言われるのか?

- 本当に初心者に向いているのか?

- どんな人にはおすすめできない?

- 始めるうえでの注意点やポイントは?

結論から言えば、**インデックス投資は「大きく勝つ投資」ではなく「着実に負けない投資」**です。だからこそ、一般の投資家が長期的な視点で安心して取り組むには最適な手法だと言われています。

次章では、まずインデックス投資の基本を、初心者にもわかりやすく解説していきます。

インデックス投資とは何か?仕組みと基本を初心者向けに解説

インデックス投資とは、特定の株価指数(インデックス)に連動する投資成果を目指す手法です。

株価指数とは、株式市場全体の動きを示す「平均値」のようなもので、代表的なものには以下のようなものがあります。

- 日経平均株価(日本の代表的な225銘柄)

- TOPIX(東証株価指数)(東証プライム全体)

- S&P500(アメリカの代表的な500銘柄)

- 全世界株式(オールカントリー)(先進国+新興国全体)

インデックスファンドは、これらの指数を構成する銘柄に同じ比率で投資し、市場全体の成長にそのまま乗ることを目的としています。

インデックス投資の主な特徴

- 分散投資が簡単に実現できる

1つのファンドで数百〜数千の企業に分散投資が可能。個別株投資に比べてリスクが大幅に軽減されます。 - 運用コストが低い

ファンドマネージャーが個別銘柄を選定する必要がないため、信託報酬(手数料)が低く設定されているのが特徴です。 - 値動きが比較的安定している

市場全体に連動するため、個別株よりはリスクが低く、長期的には緩やかに成長する傾向があります。 - 少額から始められる

多くのインデックスファンドは100円から積立が可能で、投資初心者でもスタートしやすい環境が整っています。 - 長期投資に適している

時間をかけて市場とともに資産を育てることが基本の戦略。短期の売買ではなく、コツコツ積み立てることが効果を発揮します。

インデックスファンドとETFの違い

インデックス投資は、主に以下の2種類の金融商品で実践されます。

| 種類 | 特徴 |

|---|---|

| インデックスファンド | 投資信託の一種。毎月自動積立が可能で初心者におすすめ |

| ETF(上場投資信託) | 株式市場で売買される投資信託。リアルタイムで価格変動する |

ETFはより細かく売買したい上級者向けですが、初心者はまず「インデックスファンド」で毎月コツコツ積み立てをするのが王道です。

インデックス投資の仕組みはとてもシンプルで、誰にでも理解しやすく、実践しやすいのが最大の魅力です。

しかし、なぜこれほどまでに評価されているのかというと、実際に「プロの投資家」よりも成果を出しているケースが多いからです。

次の章では、「なぜプロでも市場に勝てないのか?」という点を、データと理論を交えて深掘りしていきます。

なぜプロの投資家でも市場平均に勝てないのか?

「投資はプロに任せる方が安心」「自分でやるのはリスクが高い」と考える方は少なくありません。

しかし、実際には多くのプロの投資家が市場平均(インデックス)に勝てていないという事実があります。

その理由を理解することで、なぜインデックス投資が優れているのかが、よりはっきりと見えてきます。

投資の世界は「敗者のゲーム」になった

かつて投資の世界は「勝者のゲーム」でした。

つまり、情報や分析力のある者が、他の投資家よりも優位に立ち、高いリターンを狙える環境がありました。

しかし現在は、情報技術の発達によりプロ同士が同じ情報を同じスピードで入手できるようになり、差がつきにくくなったのです。

著名な投資理論家であるチャールズ・エリス氏は、現代の投資環境を「敗者のゲーム」と呼びました。

勝つのではなく、ミスをしないことが唯一の勝機である──それが今の投資の本質です。

プロが市場に勝てない主な理由

1. 運用コストが高い

アクティブファンド(プロが運用する投資信託)は、調査・分析・売買を頻繁に行うため、人件費・手数料・税金などがかかります。

これらが最終的なパフォーマンスを圧迫し、市場平均を下回る原因になります。

2. 市場の効率性

特にアメリカのS&P500のような成熟市場では、すでにあらゆる情報が価格に織り込まれているとされており、割安な銘柄を見つけて利益を上げるのが非常に難しくなっています。

3. 予測の困難性

いくら実績があるファンドでも、過去の成功が未来を保証することはないという点が重要です。

プロの運用でも、未来の相場を正確に読むのは至難の業です。

4. 短期的成果を求められる仕組み

機関投資家やアクティブファンドは、短期的な成果を出すプレッシャーが大きく、時には無理なリスクを取らざるを得ない状況に陥ることもあります。

実際のデータが示す現実

- 10年以上のスパンで市場平均を上回ったアクティブファンドは全体の1〜2割以下

- ある調査では、15年で市場平均を上回ったファンドは全体の1割未満

- 過去20年で、アクティブファンドの半数以上がTOPIXに勝てた年はわずか6年

こうしたデータからも、「プロに任せれば勝てる」という考え方は幻想であることがわかります。

つまり、多くのアクティブファンドは市場平均を下回るのが現実であり、一般投資家がこれらを見抜いて選び続けるのはほぼ不可能です。

次の章では、アクティブファンドとインデックスファンドのリターン比較とともに、なぜインデックス投資が選ばれるのかを深掘りしていきます。

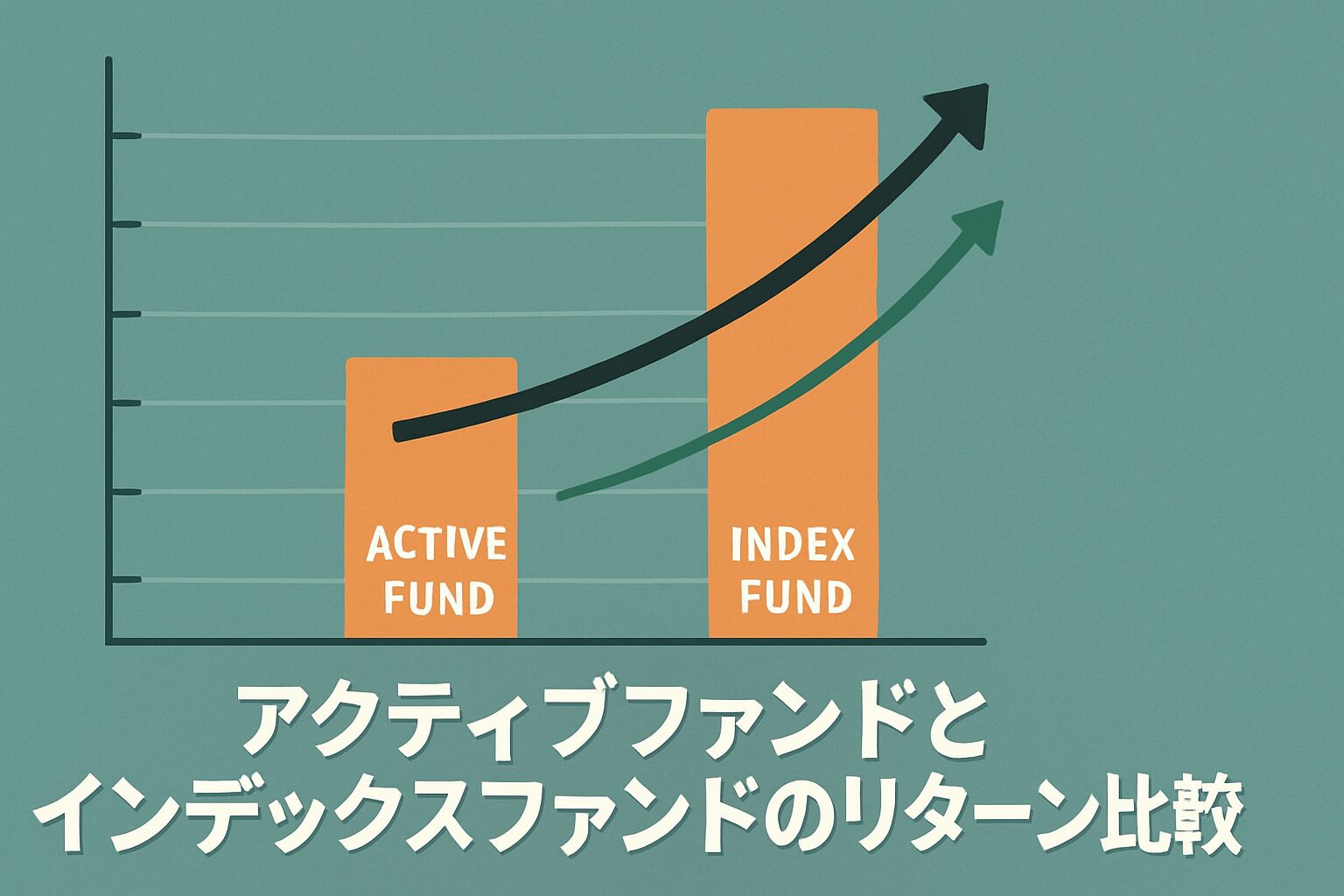

アクティブファンドとインデックスファンドのリターン比較

投資信託を選ぶ際、多くの人が悩むのが「アクティブファンドにするか、それともインデックスファンドにするか」という点です。

それぞれにメリット・デメリットはありますが、長期的な視点でのパフォーマンス比較をすると、インデックスファンドが優れていることが多いとされています。

アクティブファンドとは?

アクティブファンドは、ファンドマネージャーが市場を分析し、銘柄を選んで“市場平均以上”の成果を狙うファンドです。

例えば、「今後成長が期待される企業」や「割安と判断される株式」などに積極的に投資を行います。

- 魅力:市場を上回るリターンが得られる可能性がある

- 難点:手数料が高く、予測の精度に依存する

インデックスファンドとは?

一方でインデックスファンドは、日経平均やS&P500などの指数に連動するだけのシンプルな仕組みです。

自動的に指数構成銘柄を保有することで、市場全体と同じパフォーマンスを目指します。

- 魅力:運用コストが安く、分散が効いている

- 難点:市場以上のリターンは狙えない

実際のリターン比較(過去データに基づく)

過去の実績を見ると、インデックスファンドの優位性は明確です。

以下は代表的なデータ傾向です。

- 過去3年間では、インデックスファンドがアクティブファンドを上回るケースが多数

- 5年〜10年の中期では、アクティブファンドの一部が勝ることもあるが、それを事前に見抜くのは困難

- 15年以上の長期になると、約8〜9割のアクティブファンドがインデックスに負けている

また、「成績の良かったアクティブファンドを選んでも、その後の成績が継続する保証はない」というのも大きなリスクです。

これは、「過去のパフォーマンス=未来のパフォーマンスではない」という金融の大原則によるものです。

見た目のリターンと“実質的な”リターンの違い

アクティブファンドはリターンが高く見えることもありますが、そこから信託報酬・売買手数料・税金などを差し引くと、実質的なパフォーマンスはインデックスを下回るケースが大半です。

この“コストの差”こそが、長期でインデックスファンドが勝つ最大の理由とも言えます。

アクティブファンドには夢がありますが、それを事前に見抜くのは非常に困難であり、多くの一般投資家にとってはリスクが高い選択肢です。

だからこそ、「確実性」を重視する人にとって、インデックス投資は圧倒的に有利な戦略なのです。

次章では、そのインデックス投資が「なぜ一般人にとって最適な方法と言えるのか」を掘り下げて解説していきます。

インデックス投資が一般人に最適と言われる理由

インデックス投資は、投資の知識があまりない人や忙しくて投資に時間をかけられない人にとって、もっとも合理的で現実的な選択肢とされています。

なぜそれほどまでに評価されているのでしょうか?

この章では、一般の個人投資家にとってインデックス投資が最適とされる理由を、具体的に解説していきます。

理由1 市場全体に乗るから安心できる

インデックスファンドは、日経平均やS&P500といった広範な市場に連動します。

個別の企業の成否に左右されにくく、倒産や急落などのリスクが自然と分散されているため、長期的な資産形成に向いています。

理由2 低コストで複利効果が最大化される

インデックス投資は運用にかかる費用が圧倒的に低く、信託報酬が年0.1〜0.2%程度のファンドも存在します。

このわずかなコスト差が、10年20年と続けると大きな差になります。

コストが少なければ少ないほど、資産が複利で増えていくスピードも速くなります。

理由3 手間がほとんどかからない

銘柄選び、タイミングを測る、日々の経済ニュースに反応する。

これらはアクティブ投資には必要な行動ですが、インデックス投資には不要です。

一度ファンドを選び、毎月自動で積立するだけで、誰でも投資を継続できます。

理由4 長期で見れば成果が出やすい

短期的には株価が下落することもありますが、市場全体は長期で見れば右肩上がりというのが歴史的な事実です。

経済成長に乗るというインデックス投資の本質は、資本主義そのものへの長期的な信頼に基づいています。

理由5 失敗しにくい投資スタイル

個別株のように「大失敗して資産が半減する」といったリスクが低く、継続さえできれば負けにくいのが最大の強みです。

「どの銘柄を選べばいいかわからない」「投資の勉強をする時間がない」という人にこそ向いています。

田端信太郎氏のコメントにも注目

ビジネスインフルエンサーである田端信太郎氏も、「一般の人が長期で責任を持って推奨できる投資は、インデックスファンドへの積立しかない」と明言しています。

「現実問題として、インデックスより優れた投資対象が誰にでも開かれた形で存在するなら教えて欲しい」

この発言は、経験豊富なビジネスパーソンでさえインデックス投資を選んでいる現実を象徴しています。

プロでも勝てない世界で、平均点を確実に取る投資こそが勝ち残るための最適戦略。

次章では、そんなインデックス投資にも「向いていない人」や「失敗するケース」があることを、あえて正直にお伝えします。

インデックス投資の注意点と向いていない人の特徴

インデックス投資は、低コストで手軽に始められ、長期的には安定したリターンが期待できる優れた投資手法です。

しかし、すべての人にとって万能というわけではありません。

性格や投資スタイルによっては、他の投資方法の方が向いている場合もあります。

ここでは、インデックス投資の注意点と、「あえて選ばない方がよい人」の特徴について詳しく解説します。

短期で大きな利益を狙う人には不向き

インデックス投資は、基本的にゆっくり着実に資産を増やしていくスタイルです。

数ヶ月で何倍もの利益を狙いたい人にとっては、物足りなさを感じるでしょう。

- 例:1年以内に元本を2倍にしたい

- ➡ それはインデックス投資の領域ではなく、ハイリスクな短期トレードの領域です

毎日の値動きに一喜一憂してしまう人

インデックス投資は、長期的な視点を持ち続けられるかどうかが鍵です。

日々の下落に過敏に反応し、焦って売却してしまうような人には向いていません。

- 短期の下落は必ず起こる(リーマンショック、コロナショックなど)

- それでも淡々と積立を続けられる「精神的な安定性」が必要です

自分で銘柄を選びたい人

株を自分で分析し、「この企業に投資したい!」という想いを持っている人にとって、すでに銘柄が決まっているインデックスファンドは退屈かもしれません。

- 投資そのものを趣味として楽しみたい人には、アクティブ投資や個別株の方が向いています

元本保証を求める人

インデックス投資はあくまで“リスク資産”への投資です。

どれだけ優れた手法でも、元本が保証されるわけではありません。

- 値下がりが怖い、損失が絶対に許容できないという人は、まず投資に向いていない可能性があります

- その場合は、預金や定期積立、個人向け国債などから始めるのが無難です

投資資金に余裕がない人

生活費を切り詰めてまで投資を行うのは本末転倒です。

インデックス投資は長期間続けることで効果が出るため、「今すぐ必要な資金」は絶対に使わないことが鉄則です。

インデックス投資に向いている人の条件まとめ

- 余剰資金を活用できる

- 毎月コツコツ積み立てられる

- 長期視点を持ち、値動きに動じない

- 複雑なことはせず、堅実に資産を育てたい

- 投資にあまり時間をかけたくない

インデックス投資は「最も成功しやすい投資手法」と言われる反面、継続できなければ意味がありません。

自分の性格やライフスタイルに照らし合わせて、「本当に続けられるか?」を考えることが大切です。

次章では、インデックス投資で後悔しないために覚えておきたい7つの実践ポイントを紹介します。

これから始める方も、すでに始めている方も必見です。

インデックス投資で失敗しないための7つのポイント

インデックス投資は「初心者でも成功しやすい」と言われる手法ですが、油断して何も考えずに始めてしまうと、途中で挫折したり、成果が出ないまま終わってしまうこともあります。

ここでは、インデックス投資で後悔しないために知っておきたい7つの実践ポイントを紹介します。

1. 投資目的と期間を明確にする

まずは、「なぜ投資をするのか」「何年後にいくらにしたいのか」を明確にしましょう。

これが曖昧だと、途中の値下がりに耐えきれずに売却してしまう原因になります。

例:

- 子どもの大学費用として18年後に300万円貯めたい

- 老後資金として20年かけて1,000万円貯めたい

2. リスク許容度を把握する

自分がどの程度の損失に耐えられるかを事前に考えておくことが大切です。

「10%の下落でパニックになる」ようなら、リスク資産に全額投入するのは危険です。

ポイント:

- 現金とのバランスをとる(現金7:投資3など)

- 無理せず、最初は少額から始める

3. 低コストのファンドを選ぶ

インデックスファンドは基本的にどれも指数に連動していますが、信託報酬の差が長期的には大きな差に繋がります。

おすすめ基準:

- 信託報酬は年0.2%以下を目安に

- 例:eMAXIS Slimシリーズ、楽天・全米株式など

4. 積立投資を習慣化する

一度に大金を投じるのではなく、毎月一定額を淡々と積み立てる「ドルコスト平均法」がリスク分散に有効です。

自動積立設定をして、放置しても続けられる仕組みを作りましょう。

5. ポートフォリオを分散する

株式100%でもいいですが、安定性を求めるなら債券やREIT(不動産)を含めたバランス型も検討しましょう。

例:

- 若い世代:株式80%+債券20%

- 退職間近:株式50%+債券50%

6. 定期的に見直すが、頻繁に動かさない

年に1回など、定期的に資産配分や目標の進捗を見直すことは重要です。

しかし、頻繁に売買を行うとインデックス投資の良さが損なわれます。

- リバランス(資産比率の調整)は半年〜1年に1回程度でOK

7. 投資は「余剰資金」で行う

生活費や急な出費に使うお金を投資に回すのは絶対にNGです。

あくまで使う予定のない余裕資金で投資を行うことが大前提です。

これらのポイントを意識して実践すれば、インデックス投資の力を最大限に引き出すことができます。

「地味で退屈な投資」かもしれませんが、それこそがブレない長期投資の真骨頂です。

まとめ|インデックス投資は「勝つ」のではなく「負けない」最適な選択肢

ここまで、インデックス投資の仕組みや特徴、アクティブファンドとの比較、プロが勝てない理由、そして実践ポイントまでを解説してきました。

結論として、インデックス投資は「勝ちにいく投資」ではなく「負けないための投資」であり、だからこそ多くの個人投資家にとって理にかなった選択なのです。

投資の世界では、「平均点を取る」ことが実はとても難しく、価値のある戦略です。

プロのファンドマネージャーでさえ市場平均を上回ることが困難な現代において、市場全体に連動するというシンプルな戦略を長く続けることこそが、最も堅実で効率的な方法と言えます。

インデックス投資が「勝ち組」のように見えるのは、その地味で退屈な積立を、誰よりも真面目に、粘り強く、継続できた人だけが報われるからです。

最後に伝えたい3つのこと

- インデックス投資は誰にでも開かれた、再現性の高い投資手法です

投資の才能や時間がなくても、始めることができます。 - プロよりも一般人が有利な唯一の戦い方が「長期・積立・低コスト」です

これは、知識よりも行動の継続力が勝敗を分ける投資法です。 - 迷ったときは、「なぜ投資するのか」という原点に立ち返ることが大切です

目先の利益に惑わされず、目的を見据えた運用を心がけましょう。

投資に正解はありませんが、「誰にでも実行できて、長期で報われる可能性が高い」方法は限られています。

その中で、インデックス投資はもっともシンプルで、もっとも難しい「継続」を武器にできる戦略です。

始めるのは、今日でも遅くありません。自分に合ったペースで、一歩ずつ資産形成を進めていきましょう。

>この神アプリについてはこちらで詳しく解説しているので、よかったら見てみてください👇

新NISA口座を開設できる証券会社はiDeCo口座も開設できる証券会社が多いです!

>おすすめ新NISAの証券口座が知りたい人は、こちらからご覧ください

ただ・・・

まだまだお金の知識についてお伝えしたいことがたくさんあります。

ずんのInstagramでは、

- 資産1000万までのノウハウ

- 申請したらもらえるお金

- 高配当株など普段は表に出ない投資情報

などを中心に、

今回お伝えできなかった金融ノウハウも

余すことなくお伝えしています。

まずはInstagramをフォローしていただき、

ぜひ期間限定の資産運用ノウハウをお受け取りください!

無料特典なので、早期に配布を終了することがあります。