※本ページはプロモーションが含まれています。

第一章 はじめに

2024年から始まった「新NISA」は、若い世代にとって資産形成を後押しする“人生を変えるチャンス”です。

これまでのNISAよりも非課税枠が大幅に拡大し、「投資=一部の人だけのもの」という時代は終わりました。

とはいえ、「どの証券口座で始めればいいのか分からない」「なんとなくSBIか楽天が人気そうだけど、違いがよく分からない」――そんな悩みを抱えて検索している人が、あなたではないでしょうか。

結論から言えば、証券口座選びは“最初の一歩”にして“最大の分かれ道”です。

同じ「新NISA」を使っても、選ぶ口座によって

- もらえるポイントが年間数千円単位で変わる

- 使える投資信託の種類が異なる

- スマホアプリの使いやすさで積立が続くかどうかが決まる

といった大きな差が生まれます。

たとえば、楽天カード積立なら最大2%ポイント還元、SBI証券ならVポイント還元+米国株も無料取引、マネックス証券ならdポイントでの運用も可能――こうした違いを知らないまま始めるのは、スタート時点でハンデを背負うようなものです。

この記事では、20代の投資初心者が「安心して・お得に・長く続けられる」証券口座を選べるよう、

SBI証券・楽天証券・マネックス証券・松井証券・auカブコム証券・moomoo証券の6社を徹底比較します。

さらに、

- どんな人にどの口座が向いているか(タイプ別診断)

- 新NISAの正しい活用ステップ

- 投資初心者がやってはいけない選び方

まで、完全ガイドとしてまとめています。

投資は「知っているかどうか」で結果が変わります。

この記事を読めば、新NISAを通じて将来の資産形成を“自分の力でコントロールできる”ようになります。

次章では、まず「新NISAとは何か?」を、初心者でも5分で理解できるように解説します。

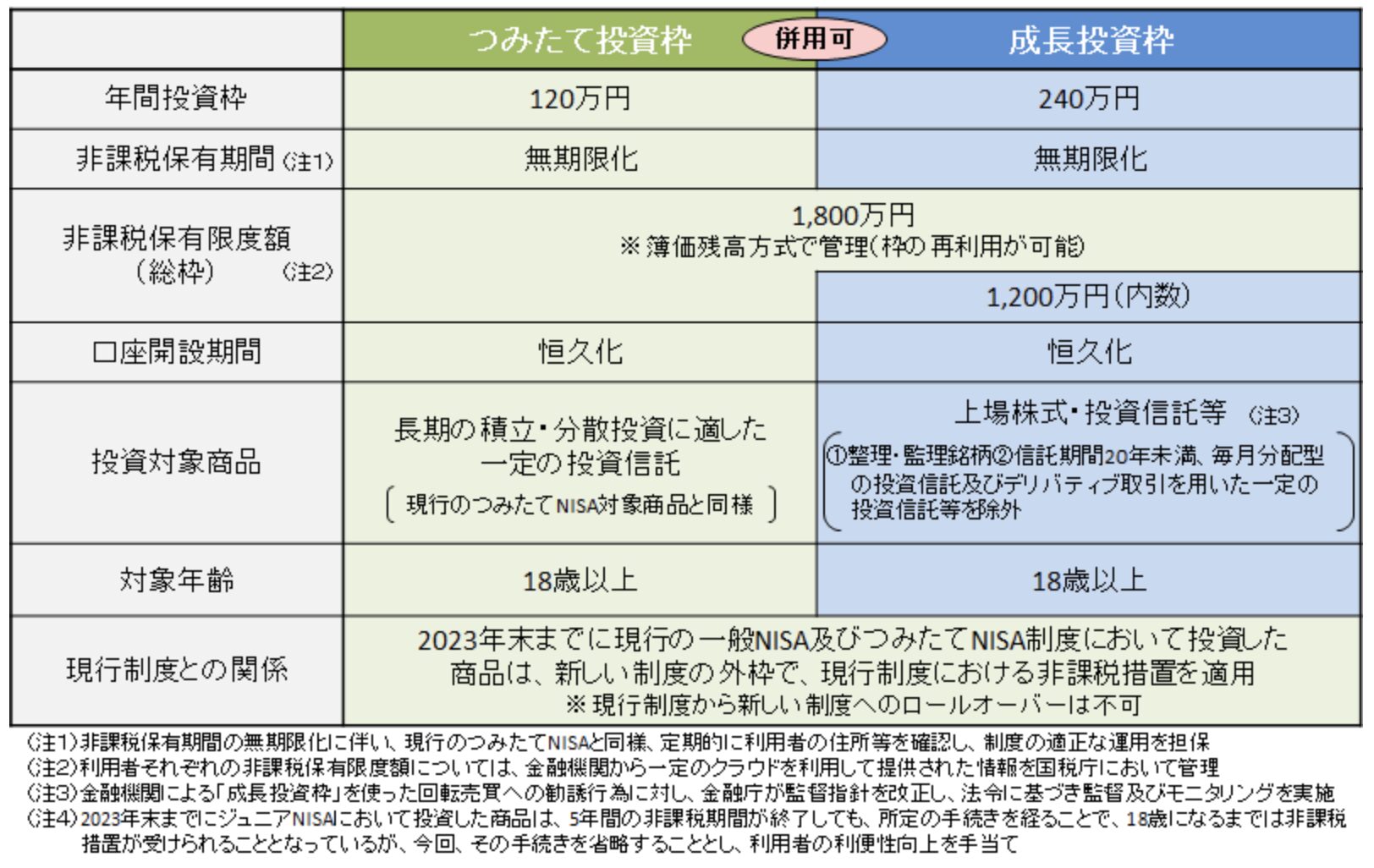

第二章 新NISAとは何か 初心者が知るべき制度概要

新NISA(少額投資非課税制度)は、2024年から新しく生まれ変わった日本の投資制度です。

これまでのNISAでは「つみたてNISA」と「一般NISA」が別々に存在していましたが、新制度ではそれが一体化。

非課税で投資できる枠が大幅に拡大し、より多くの人が“長期的に資産を育てやすく”なりました。

新NISAの仕組みをわかりやすく説明

新NISAは大きく分けて2つの投資枠で構成されています。

- つみたて投資枠(年間120万円)

→ 長期・分散・積立に適した投資信託専用の枠です。金融庁が認めた「低コスト・長期向き」商品だけが対象。

毎月コツコツ投資していくことで、価格変動のリスクを平均化し、初心者でも安定した資産形成を目指せます。 - 成長投資枠(年間240万円)

→ 個別株やETF(上場投資信託)なども購入できる自由度の高い枠です。

投資の経験を積みながら、自分の興味や成長テーマに沿った企業へ投資することができます。

つまり、つみたて投資枠は“基礎体力づくり”、成長投資枠は“応用と挑戦”という関係です。

そして非課税で運用できる生涯投資上限額は1,800万円(うち成長投資枠は最大1,200万円)。

従来の制度に比べ、桁違いに大きな枠となっています。

税金面のメリット

通常、株式や投資信託の利益には約20.315%の税金がかかります。

しかし、新NISAではこれがまるごと非課税。

たとえば毎月3万円を年利5%で20年間積み立てた場合、

通常なら約80万円が税金として引かれますが、新NISAならその分もすべて自分の資産になります。

これは「20年間で1年分の積立がタダになる」ほどの効果です。

若いうちから始めるほど、“非課税で増やせる時間”が長く取れるのが最大の魅力です。

今すぐ始めるべき理由

投資は「いつ始めるか」でリターンが大きく変わります。

時間が最大の味方になるのが20代の特権です。

- 少額からでも「複利」が効く

- 失敗しても学び直す時間がある

- 将来の結婚・住宅購入・子育てなどに備えた資金を計画的に増やせる

また、現在はスマホひとつで口座開設から積立設定まで完結できる時代です。

手数料の安いネット証券を選べば、数百円単位から手軽に始められます。

投資は“早く始めた人が勝ちやすいゲーム”です。

新NISAはそのための最良のスタートラインといえるでしょう。

次章では、実際にどの証券会社を選ぶべきか――

「証券口座選びの5大比較ポイント」を具体的に解説します。

第三章 証券口座を選ぶときの5大比較ポイント

新NISAを始めるうえで「どの証券口座を選ぶか」は、最初にして最大の分岐点です。

ここを間違えると、せっかくの非課税メリットを十分に活かせなかったり、積立が面倒になって途中で止めてしまう原因にもなります。

しかし安心してください。

正しい比較ポイントを押さえれば、自分に最適な証券口座を誰でも判断できるようになります。

ここでは、初心者が最も重視すべき5つの基準をわかりやすく整理します。

1. 取扱商品の豊富さ

まず確認すべきは「どんな商品に投資できるか」です。

新NISAでは、つみたて投資枠と成長投資枠の両方を利用できますが、証券会社によって取り扱い商品の種類が大きく異なります。

特に20代の初心者に人気なのは「全世界株式(オルカン)」や「S&P500」などのインデックス投信です。

これらがすべての証券会社で扱われているわけではありません。

- SBI証券・楽天証券・マネックス証券は、主要なインデックス投信を網羅

- 松井証券・auカブコム証券は投信数がやや少なめだが、厳選された低コスト商品中心

- moomoo証券は米国株・ETFに特化し、海外ETFを直接購入できる強み

投資の目的が「コツコツ積立」か「株主優待・配当狙い」かによって、最適な口座は変わります。

迷ったら“自分が投資したい商品が扱われているか”を最優先に確認しましょう。

2. 売買手数料・取引コスト

手数料は、投資のパフォーマンスを左右する見えないコストです。

せっかく利益を出しても、手数料で差し引かれてしまえばリターンは目減りします。

近年、ネット証券では手数料競争が進み、国内株・米国株の取引手数料が無料化されるケースが増えています。

- SBI証券・楽天証券・マネックス証券・松井証券・auカブコム証券 → 国内株・米国株の売買手数料が無料

- moomoo証券 → 米国株・ETFの取引手数料が無料、為替手数料も低水準

また、投資信託の購入時手数料(販売手数料)はどの証券会社でも0円(ノーロード)で、信託報酬も低コスト化が進んでいます。

初心者ほど「余計なコストを払わない」ことが重要です。

3. ポイント還元・クレカ積立サービス

近年の証券会社は、ポイント還元を軸に差別化を図っています。

毎月の積立額に対してポイントが貯まるため、投資しながら“実質利回り”を上げられるのです。

| 証券会社 | 主なクレカ積立 | 還元率(条件) | ポイント種類 | 公式サイト |

|---|---|---|---|---|

| SBI証券 | 三井住友カード | 最大1.0% | Vポイント | SBI証券公式ホームページ |

| 楽天証券 | 楽天カード | 最大2.0% | 楽天ポイント | 楽天証券公式ホームページ |

| マネックス証券 | dカード | 最大1.1% | dポイント | マネックス証券公式ホームページ |

| 松井証券 | JCBカード | 最大0.5% | 松井証券ポイント | 松井証券公式ホームページ |

| auカブコム証券 | au PAYカード | 最大1.0% | Pontaポイント | auカブコム証券公式ホームページ |

| moomoo証券 | 対応なし(キャンペーン型) | 変動 | ー | moomoo証券公式ホームページ |

特に楽天・SBI・マネックスの3社は、経済圏との連携が強力です。

日常生活で貯めたポイントを投資に回すことで、“お金が増えるサイクル”を作ることができます。

4. アプリの使いやすさ・サポート体制

20代の初心者にとって、アプリの操作性は「投資を続けられるか」を左右する重要な要素です。

- 楽天証券は、初心者でも直感的に操作できるデザインが高評価。

- SBI証券は、やや上級者向けながら機能が豊富で分析ツールが充実。

- マネックス証券は、グラフ表示や自動分析機能があり、初心者でも安心。

- 松井証券はシンプル設計で、サポートセンターの対応が丁寧。

- auカブコム証券は、KDDIグループらしい連携アプリが強み。

- moomoo証券は海外投資に強く、リアルタイム株価・チャートが見やすい。

特に投資を始めたばかりの人は「操作に迷わないこと」「問い合わせ対応が早いこと」が大切です。

続けやすさ=最強のリターンです。

5. 1株投資(単元未満株)対応

新NISAの「成長投資枠」を活用して、個別株を少額で始めたい人も多いでしょう。

そんなときに重要なのが「1株から買えるかどうか」です。

- SBI証券・マネックス証券・松井証券・auカブコム証券 → 1株投資に対応

- 楽天証券 → 現状は非対応(単元株単位で購入)

- moomoo証券 → 米国株は1株から購入可

1株投資を使えば、トヨタやソニーなどの有名企業にも数千円から投資できます。

“投資のハードルを下げる”という意味で、初心者に非常に向いている仕組みです。

総まとめ

証券会社を選ぶときの判断軸は、

「何を重視するか」×「どんな投資をしたいか」の掛け合わせです。

- ポイントを重視するなら → 楽天・SBI・マネックス

- シンプル操作で迷いたくないなら → 松井証券

- 少額から米国株に挑戦したいなら → moomoo証券

- au経済圏を活かしたいなら → auカブコム証券

つまり、完璧な1社は存在せず、自分の生活スタイルに合った口座が“最適解”です。

この章で紹介した5つの比較軸をもとに、自分にフィットする証券会社を選んでください。

次章では、実際に「主要ネット証券6社の特徴と比較結果」を一社ずつ詳しく解説します。

第四章 主要ネット証券6社の比較 強みと注意点

証券口座を選ぶ際、「どこも同じに見える」と感じる人は多いです。

しかし、実際は得意分野・使いやすさ・還元率が大きく異なります。

ここでは、新NISAに対応する主要6社を比較し、それぞれの強みと注意点を明確にします。

SBI証券

特徴と強み

日本最大級の口座数を誇るネット証券の王者です。

新NISAのつみたて枠・成長投資枠の両方に完全対応しており、取扱商品数は業界最多クラス。

特に、三井住友カードとのクレカ積立で最大1%のVポイント還元が受けられる点が強力です。

米国株の取扱数もトップクラスで、米国株取引手数料が無料。

外国株投資にも興味がある初心者には最も汎用性が高い証券会社といえます。

注意点

アプリがやや機能重視で複雑に感じる人も多いです。

投資初心者は「SBI証券アプリ」よりも「かんたん積立アプリ」などのライト版を活用すると良いでしょう。

こんな人におすすめ

- 迷ったら“とりあえずSBI”で間違いなし

- Vポイントを貯めたい人

- 国内外の幅広い商品に投資したい人

国内株式個人取引シェアNo.1!

>SBI証券の口座開設方法を知りたい人は、こちらからご覧ください

楽天証券

特徴と強み

楽天経済圏を活用する人に圧倒的に人気です。

楽天カード積立で最大2%ポイント還元という高還元率が魅力。

貯まった楽天ポイントはそのまま投資に使えるため、初心者でも“ポイントで投資デビュー”が可能です。

アプリの使いやすさは業界随一。操作が直感的で、グラフや分析画面もシンプルで見やすく、初心者がストレスなく利用できます。

注意点

現時点で1株投資(単元未満株)には非対応。

また、楽天カード積立の上限が5万円までなので、より大きな金額を運用したい場合は別の証券口座と併用も検討しましょう。

こんな人におすすめ

- 楽天カードや楽天市場を利用している人

- アプリ操作がシンプルな方がいい人

- 日常ポイントを活かして投資を始めたい人

【たったの5分で申込完了】

>楽天証券の口座開設方法を知りたい人は、こちらからご覧ください

マネックス証券

特徴と強み

マネックス証券はNTTドコモと提携し、2024年からdカード積立が可能になりました。

積立額に応じて最大1.1%のdポイント還元が受けられ、さらに投資信託保有残高に応じたポイントも毎月付与されます。

また、米国株の取扱数が5,000銘柄以上と圧倒的。

為替コストも低く、海外ETF投資や米国高配当株投資を始めたい人にも向いています。

注意点

取引画面の情報量が多く、スマホよりもPC利用が快適です。

初心者は最初に機能が多すぎて戸惑う可能性があります。

こんな人におすすめ

- ドコモユーザー、dポイントを活用したい人

- 米国株投資に興味がある人

- 本格的に投資を学びたい中長期志向の人

>マネックス証券の口座開設方法を知りたい人は、こちらからご覧ください

松井証券

特徴と強み

老舗の信頼感と、初心者に寄り添った設計が魅力です。

100年以上の歴史を持ちつつ、デジタル対応にも積極的。

新NISAでは国内株・投信ともに手数料無料で、JCBカード積立で最大0.5%ポイント還元があります。

また、投資信託の保有残高に応じて年最大1%のポイントが還元される制度もあり、長期投資との相性が非常に良いです。

サポート体制も充実しており、初心者向けの電話相談や学習コンテンツが豊富です。

注意点

楽天やSBIに比べると取扱商品の種類が少なめ。

また、米国株の取り扱いは限定的なので、海外投資をメインにしたい人には不向きです。

こんな人におすすめ

- 投資デビューしたばかりの初心者

- シンプルで安心できる口座を使いたい人

- サポートや教育コンテンツを重視する人

ちなみに僕は初めての証券口座解説は松井証券でした!

>松井証券の口座開設方法を知りたい人は、こちらからご覧ください

auカブコム証券

特徴と強み

KDDIグループの証券会社で、auユーザーとの相性が抜群です。

au PAYカードによるクレカ積立で最大1%のPontaポイントが貯まり、さらにauじぶん銀行との連携で金利優遇も受けられます。

手数料は業界最低水準で、国内株・米国株ともに無料化が進んでいます。

また、AI分析や株スクリーニング機能など、テクノロジーを活かしたツールも多彩です。

注意点

アプリ操作はやや複雑で、初心者は慣れるまで時間がかかることもあります。

また、積立に対応しているクレジットカードが限定的です。

こんな人におすすめ

- auユーザーやPontaポイント利用者

- 手数料の安さとツール性能を重視する人

- ネット銀行と連携して資産管理したい人

\たったの5分で申込完了!Pontaポイントをもらう/

>auカブコム証券の口座開設方法を知りたい人は、こちらからご覧ください

moomoo証券

特徴と強み

2023年に日本参入した新興ネット証券です。

強みはなんといっても米国株・ETFの取引手数料が完全無料な点。

アプリの完成度が高く、リアルタイムチャートや分析機能はプロレベル。

デザインもモダンで、スマホ投資に慣れた若い世代から支持を集めています。

また、新NISAでは成長投資枠に対応し、少額から海外ETFへの投資が可能。

キャンペーンも豊富で、口座開設ボーナスや株プレゼントなどを定期的に実施しています。

注意点

新興サービスのため、サポート体制や取扱商品は他社よりも限定的。

投資信託や国内株のラインナップは少なめです。

こんな人におすすめ

- 米国株を中心に投資したい人

- スマホアプリで完結したいミレニアル世代

- 取引コストを限界まで抑えたい人

比較まとめ

| 証券会社 | 特徴・強み | 向いている人 | 公式サイト |

|---|---|---|---|

| SBI証券 | 総合力No.1・米国株無料・Vポイント還元 | 迷ったらSBI派、幅広く投資したい人 | SBI証券公式ホームページ |

| 楽天証券 | ポイント還元最高・アプリ操作性◎ | 楽天経済圏ユーザー | 楽天証券公式ホームページ |

| マネックス証券 | 米国株最強・dポイント | ドコモユーザー、海外株重視 | マネックス証券公式ホームページ |

| 松井証券 | サポート充実・信頼の老舗 | 初心者・少額長期投資派 | 松井証券公式ホームページ |

| auカブコム証券 | au連携・AI分析ツール | au利用者、Ponta派 | auカブコム証券公式ホームページ |

| moomoo証券 | 手数料無料・アプリ完璧 | 若年層・海外ETF志向 | moomoo証券公式ホームページ |

次章では、あなたのタイプに合わせて「どの証券会社を選ぶべきか」を具体的に診断形式で解説します。

第五章 どの証券口座を選ぶべきか タイプ別の最適解

「どの証券会社がいいのか分からない」――多くの初心者が最初にぶつかる壁です。

しかし、それはあなたが“何を重視するか”さえ分かれば、一瞬で答えが出ます。

ここでは、6つのタイプ別におすすめの証券会社を明確に示します。

「自分はどのタイプか?」を意識しながら読み進めてください。

タイプ① ポイントでお得に投資したい人

おすすめ:楽天証券・SBI証券・マネックス証券

クレカ積立やポイント還元を重視するなら、この3社が圧倒的です。

- 楽天証券:楽天カード積立で最大2%還元。貯まったポイントをそのまま投資可能。楽天市場などの経済圏利用者に最強。

- SBI証券:三井住友カードで最大1%Vポイント還元。銀行・カード・証券の連携で資産管理がしやすい。

- マネックス証券:dカード積立で最大1.1%還元。ドコモユーザーとの相性抜群。

ポイントを“貯めながら増やす”という仕組みが完成しており、少額投資から始めたい人に最適です。

積立額5万円でも、年間で数千円のポイントが自動でもらえるのは大きな差です。

タイプ② アプリの使いやすさを重視する人

おすすめ:楽天証券・松井証券・moomoo証券

初心者が長く続けるためには、「見やすい・触りやすい・迷わない」が絶対条件です。

- 楽天証券:「楽天証券アプリ」は直感操作型。グラフが分かりやすく、初心者でもすぐ慣れる。

- 松井証券:余計な機能を削ぎ落としたシンプル設計。最初の一歩にぴったり。

- moomoo証券:デザイン性・情報量ともに高水準。スマホ完結派の20代に人気急上昇。

「使いやすさ=続けやすさ」。

操作性でストレスを感じないことが、継続投資の最も大切な要素です。

タイプ③ 海外株・ETFに興味がある人

おすすめ:SBI証券・マネックス証券・moomoo証券

20代のうちに「世界に投資する経験」を積みたいなら、この3社が圧倒的に強いです。

- SBI証券:米国株の取扱数No.1。為替手数料も安く、円→ドル→米国株の流れがスムーズ。

- マネックス証券:米国ETFや個別株の銘柄数が5,000超。米国株投資家から絶大な信頼。

- moomoo証券:米国株取引手数料が完全無料。アプリでリアルタイム株価・分析が可能。

新NISAの「成長投資枠」で海外ETFに投資すれば、為替分散+世界分散が同時にできます。

グローバルな資産形成を目指すなら、この3社が間違いありません。

タイプ④ 少額からコツコツ始めたい人

おすすめ:松井証券・SBI証券・auカブコム証券

投資初心者の多くが最初に感じるのは「怖さ」と「金額の不安」。

そんな人に最適なのが、1株(単元未満株)投資ができる証券会社です。

- 松井証券:1株投資+投信積立の両立が可能。数百円から株主優待を狙える。

- SBI証券:「S株」機能で1株投資ができ、NISA枠でも柔軟に活用可能。

- auカブコム証券:「プチ株」サービスで1株投資+Pontaポイント投資が可能。

“少額から始めること”が、投資を習慣化する最初のステップです。

「少しずつ・長く続ける」ことこそが、未来の大きな成果につながります。

タイプ⑤ サポートの安心感を求める人

おすすめ:松井証券・SBI証券・auカブコム証券

「投資はよく分からないから、誰かに相談したい」――

そんな不安を抱える初心者には、サポート対応が充実した会社を選びましょう。

- 松井証券:電話サポートが迅速で丁寧。投資教育コンテンツも豊富。

- SBI証券:チャットサポート・AI FAQが整備されており、トラブル対応が早い。

- auカブコム証券:auショップ連携やサポート窓口があり、リアル対応も可能。

初心者ほど「分からないときにすぐ聞ける安心感」が重要です。

放置せず、積極的に質問・相談できる環境を選びましょう。

タイプ⑥ トレンドに敏感で最新サービスを試したい人

おすすめ:moomoo証券・マネックス証券

投資アプリを触ること自体を楽しめる人には、この2社が最も刺激的です。

- moomoo証券:最新チャート分析機能、AI株分析ツール、SNS型投資コミュニティなど新機能が続々登場。

- マネックス証券:AIポートフォリオ診断や自動分析レポートなど、データドリブン投資を体験できる。

「投資=難しい」ではなく、「投資=面白い」と感じられる環境で、長期的なモチベーションを維持できます。

まとめ

| タイプ | 向いている証券会社 | 一言でまとめると |

|---|---|---|

| ポイント重視 | 楽天・SBI・マネックス | 投資もポイントもWで得する |

| 使いやすさ重視 | 楽天・松井・moomoo | ストレスなく続けられる |

| 海外株志向 | SBI・マネックス・moomoo | 世界に投資できる環境 |

| 少額コツコツ派 | 松井・SBI・auカブコム | 継続第一、1株から始める |

| 安心サポート派 | 松井・SBI・auカブコム | 困ったときに助けてもらえる |

| トレンド志向 | moomoo・マネックス | 最先端ツールで投資を楽しむ |

次章では、実際に「新NISAを始めるための具体的ステップ」をわかりやすく解説します。

20代初心者でも、この記事を読めば“今日から投資をスタートできる”状態になります。

第六章 新NISA投資を始めるための具体的ステップ

「よし、新NISAを始めよう!」と思っても、

何から手をつければいいのか分からない――そんな人は多いです。

ここでは、投資初心者でも最短で行動に移せるように、5つのステップで新NISAデビューの流れを整理します。

それぞれのステップで“つまずきポイント”と“成功のコツ”も解説します。

ステップ① 証券会社を選ぶ

最初の一歩は、あなたのライフスタイルに合った証券会社を選ぶことです。

すでに前章で比較したとおり、証券会社ごとに「ポイント還元」「アプリの使いやすさ」「取扱商品」が異なります。

ここで意識すべきポイント

- どの経済圏(楽天/dポイント/au/三井住友)を普段使っているか

- 投資信託メインか、株式・ETFにも挑戦したいか

- アプリ中心で使いたいか、パソコンで管理したいか

迷ったら、SBI証券または楽天証券を選べば間違いありません。

両社は非課税枠の取り扱いも充実しており、操作も安定しています。

ステップ② 口座を開設する

証券会社を決めたら、次は口座開設です。

最近はすべてオンラインで完結でき、最短即日で取引を始められます。

必要書類

- マイナンバーカード(または通知カード+本人確認書類)

- 本人名義の銀行口座

入力内容を間違えると審査に時間がかかるため、氏名や住所の表記は住民票と一致させましょう。

「旧姓」「マンション名の省略」などのミスが意外と多いポイントです。

ワンポイント

口座開設時に「新NISA口座の開設を希望する」にチェックを入れるのを忘れないように。

あとから申請すると数週間遅れるケースがあります。

ステップ③ クレジットカードを連携する

積立投資を効率的に続けるためには、クレカ積立の活用が必須です。

これにより、毎月自動的に積立が行われ、同時にポイント還元も受けられます。

代表的な連携カードと還元率

- 楽天証券 × 楽天カード → 最大2%

- SBI証券 × 三井住友カード → 最大1%

- マネックス証券 × dカード → 最大1.1%

- auカブコム証券 × au PAYカード → 最大1%

月5万円の積立でも、年間で数千円分のポイントが手に入ります。

“クレカ積立=自動で節約×投資”の最強コンボです。

ステップ④ 商品を選ぶ

いよいよ投資商品の選定です。

初心者のうちは、「分散」「低コスト」「長期成長性」の3条件を満たす投資信託を選びましょう。

代表的な投資信託の例:

- eMAXIS Slim 全世界株式(オール・カントリー)

- SBI・V・S&P500インデックス・ファンド

- 楽天・全米株式インデックス・ファンド

これらはいずれも低コストで、長期的な成長が期待できる王道銘柄です。

毎月1万円でも、20年積み立てれば複利の力で大きく育ちます。

ワンポイントアドバイス

「迷ったらオルカン(全世界株)」を選びましょう。

世界全体に分散されており、初心者でもリスクを抑えながら成長に乗れます。

ステップ⑤ 積立設定とメンテナンス

最後に、積立額と頻度を設定します。

初心者におすすめなのは、毎月1〜3万円を自動積立。

給与日直後に設定しておくと、貯金感覚で続けやすくなります。

積立設定のポイント

- 「毎月〇日に自動で買い付け」機能をONにする

- 途中で値動きが気になっても売らない

- 半年〜1年に一度、積立額と目標を見直す

特に20代のうちは、「長く続けること」こそ最大のリターンです。

一時的な下落に惑わされず、“時間を味方につける”投資を意識しましょう。

最後に:今日があなたの“未来が変わる日”

新NISAは、あなたの資産形成の「スタートボタン」です。

迷っている時間こそ、最ももったいない。

投資は「やるか、やらないか」で10年後の差が数百万円単位に広がります。

完璧を求めなくて大丈夫。

まずは少額から、今日という一歩を踏み出してください。

次章では、最終章として「まとめと今後の運用戦略」をお届けします。

ここまでの内容を整理し、これからの“安全で効率的な資産形成戦略”を提示します。

第七章 まとめと今後の運用戦略

ここまで、新NISAの仕組みから証券口座の選び方、各社の比較、そして始め方の具体ステップまでを解説してきました。

最後に、この記事で学んだ内容を“あなたの資産形成戦略”として整理しましょう。

新NISAの本質は「長期×非課税×自動化」

新NISAの最大の魅力は、非課税で長期運用できる仕組みにあります。

つまり、「複利の力」を最大限に活かせる制度です。

税金20%の差は小さく見えても、20年・30年のスパンで見ると、最終的な資産額に数百万円以上の差が生まれます。

投資のゴールは“短期で当てる”ことではなく、“長期で増やす”こと。

そのためには、

- 少額でもいいから早く始める

- 売らずに積み立て続ける

- 時間を味方につける

この3つを守るだけで、結果は大きく変わります。

証券口座選びは「ライフスタイルで決める」

どの証券会社が一番良いかは、“あなたが何を重視するか”で変わります。

- ポイント重視派 → 楽天証券・SBI証券・マネックス証券

- 使いやすさ重視派 → 楽天証券・松井証券

- 海外株・ETF志向派 → SBI証券・マネックス証券・moomoo証券

- 少額コツコツ派 → 松井証券・auカブコム証券

「完璧な1社」は存在しません。

しかし、「自分にとってベストな1社」は必ずあります。

最初の一歩として、1社を選び、実際に使ってみることが最も重要です。

投資を継続するための3つのコツ

新NISAで結果を出している人には共通点があります。

それが、次の3つの習慣です。

- 自動積立を設定して放置する

→ 相場に一喜一憂しない。積立を“生活の一部”にする。 - 年に1回だけチェックする

→ 定期的に銘柄や積立額を見直す。やりすぎは禁物。 - SNS・ニュースで焦らない

→ 一時的な暴落は“バーゲンセール”だと捉える。

続けた人だけが最終的にリターンを得る。

今から始めることの「圧倒的アドバンテージ」

あなたが今20代なら、それだけで大きなチャンスです。

なぜなら、時間=最大の資産だからです。

20代から毎月3万円を年5%で運用した場合、

→ 60歳時点の資産は約4,000万円。

30代から始めると、同じ条件でも約2,300万円。

つまり、「10年早く始める」だけで、1,700万円の差がつきます。

時間は“最強の味方”です。今日が一番若い日。

今後の戦略:3ステップで「投資を習慣化」

1️⃣ 今週中に証券口座を開設する

→ 迷う前に行動。無料・スマホ完結・5分で完了します。

2️⃣ 来月から自動積立を設定する

→ 楽天カード・三井住友カード・dカードなどを連携。

毎月3万円からでも十分です。

3️⃣ 1年間は何があっても積み立てを止めない

→ 下落も含めて経験が“投資力”に変わります。

最後に:未来の自分へ“仕込む”のが新NISA

投資は「自分の未来に仕込む行動」です。

誰かの成功話ではなく、あなた自身の物語を作るステージ。

このページを閉じたあと、あなたがすることはひとつだけ。

👉 気になった証券会社の公式サイトを開くこと。

最初のクリックが、未来の自由につながります。

10年後のあなたが笑顔でいるために――

今日が、そのスタート地点です。

>この神アプリについてはこちらで詳しく解説しているので、よかったら見てみてください👇

ただ・・・

まだまだお金の知識についてお伝えしたいことがたくさんあります。

ずんのInstagramでは、

- 資産1000万までのノウハウ

- 申請したらもらえるお金

- 高配当株など普段は表に出ない投資情報

などを中心に、

今回お伝えできなかった金融ノウハウも

余すことなくお伝えしています。

まずはInstagramをフォローしていただき、

ぜひ期間限定の資産運用ノウハウをお受け取りください!

無料特典なので、早期に配布を終了することがあります。