※本ページはプロモーションが含まれています。

はじめに:株主優待ブームの裏に“落とし穴”あり

「株を持っているだけでお得な優待がもらえる」という魅力から、株主優待を目的に投資を始める人が年々増加しています。

コンビニの商品やレストランの割引券、自社製品の詰め合わせなど、優待の内容は多岐にわたり、生活にちょっとした楽しみを与えてくれるものも少なくありません。

SNSやブログでは、「年間〇万円分の優待生活」などといった投稿が注目を集め、優待狙いの投資がひとつの“ライフスタイル”として定着しつつあります。

投資初心者にとっても、優待は「目に見えるリターン」として分かりやすく、株式投資の入り口として選ばれがちです。

しかし、この「株主優待ブーム」の裏には、大きな落とし穴が潜んでいます。

見た目の魅力に惹かれて株を購入した結果、想定外の株価下落や優待の廃止により損失を被る投資家も少なくありません。

実際、優待で得られる金額以上の含み損を抱え、「こんなはずではなかった」と後悔するケースが多く発生しています。

株主優待は、あくまで企業からの“おまけ”であり、投資そのものの目的や本質とは異なるということを忘れてはいけません。

優待ばかりに目を向けて企業分析を怠ってしまうと、損をする確率が高くなるのです。

本記事では、「株主優待で損をしてしまう人の共通点」や「よくある失敗パターン」、そして「損をしないための考え方やツールの使い方」まで、実践的な情報を交えながら詳しく解説していきます。

優待投資を“楽しみながらも得するもの”にするためには、正しい知識と判断力が欠かせません。

それでは次章から、株主優待のリスクと対策について、具体的に見ていきましょう。

なぜ“株主優待だけ”を目的に株を買うと損をするのか?

株主優待は確かに魅力的な制度ですが、それだけを目的に株を購入することは、投資の本質から外れた危険な行為と言えます。

ここでは、なぜ「優待だけを見て株を買う」ことが損失につながりやすいのか、その理由をわかりやすく解説します。

優待の魅力に目がくらみ、企業の本質を見落とす

多くの投資初心者が陥りやすいのが、「優待内容が良いから買う」という短絡的な判断です。

たとえば、3,000円相当の自社商品や、全国で使える食事券などは確かに魅力的に見えますが、その企業の業績や財務体質を確認せずに投資してしまうと、結果的に株価下落や減配により、優待の価値以上の損失を抱えるリスクがあります。

株価が年間10%下落すれば、たとえ年間3,000円の優待をもらっても損益トータルはマイナスです。

このように、「優待は得だが、株は損している」状態になることも珍しくありません。

優待投資は“実は非効率”な場合が多い

株主優待を狙う投資は、タイミングや保有期間の制限もあるため、思っているよりも手間とリスクがかかる投資手法です。

特に「権利確定日」だけ株を保有する「優待取り」の手法は、以下のようなデメリットを抱えています。

- 権利確定日直後に株価が下がる(=権利落ち)ため、売却で損を出しやすい

- 短期保有では株価の値動きに翻弄されやすく、精神的にも不安定になる

- 売買手数料やスプレッドがかかり、実質的な利回りは低下する

つまり、「優待だけを目的とした投資」は、表面上の利回りは高く見えても、実質的には労力に見合わない非効率な戦略になってしまうのです。

優待内容の価値は人によって違う

もう一つの落とし穴は、「優待の価値は人によって異なる」という点です。

たとえば、ある企業が展開するレストランの食事券が年間5,000円分もらえるとしても、その店舗が近くにない人や、利用機会が少ない人にとっては、実質的な価値はゼロです。

さらに、有効期限が短かったり、使用条件に制限があったりする優待も多く、実際には「使いきれずに無駄になる」というケースも頻繁にあります。

投資の基本は“企業の価値を見極める”こと

本来、株式投資の基本は「企業の将来性や収益力を見極めて投資すること」です。優待はあくまで“おまけ”であり、投資判断の一部でしかありません。

本業が安定しているか?今後も利益を出せるか?配当は維持できるか?といった視点がなければ、継続的な資産形成は難しいでしょう。

優待目的で株を買うことは決して悪いことではありませんが、それだけに依存するのは非常にリスクが高いということを、まず理解しておく必要があります。

よくある損パターン5選|優待目的の“失敗あるある”

株主優待を目的とした投資には、初心者が陥りやすい“典型的な失敗パターン”があります。

ここでは、実際に多くの個人投資家が経験している「優待狙いで損をした事例」を5つ紹介し、なぜそのような結果になってしまうのかを解説します。

【1】権利落ち日に株価が大きく下落して損失が出る

株主優待を受け取るためには、権利確定日(=優待をもらえる日)に株を保有している必要があります。

しかし、権利確定日の翌営業日である「権利落ち日」には、多くの銘柄で株価が下落する傾向があります。

これは、権利を得るためだけに短期保有していた投資家が、一斉に売却に走るためです。

たとえば、3,000円相当の優待を狙って株を購入したものの、翌日に株価が5,000円下がったという事例も珍しくありません。

これでは、優待どころかトータルで大きなマイナスです。

【2】優待の廃止や改悪で利回りが激減

企業の経営方針変更や業績悪化により、突然優待制度が廃止または縮小されるケースも増えています。

とくに近年は、機関投資家や海外投資家から「優待は一部株主だけを優遇している」との批判が高まり、“廃止ラッシュ”が起こっている状況です。

「優待が目的で買ったのに、数ヶ月後に制度廃止が発表され、株価も下がった」では目も当てられません。

制度の永続性を過信するのは大きなリスクなのです。

【3】配当金と優待の両方を狙って買ったが、直後に減配

株主優待と配当金の“ダブル取り”を狙って投資する人もいますが、企業によっては業績が不安定な中で無理に還元を続けている場合があります。

そのような企業では、ある日突然「業績悪化による減配」が発表され、株価も同時に急落することがあります。

優待+配当の合計利回りが高く見えても、その裏に無理がある企業は要注意です。数字の美しさだけで飛びつくと、落とし穴にはまります。

【4】証券口座で誤発注し、権利を取り損ねる

意外と多いのが、購入のタイミングミスや誤操作によって、優待の権利が得られないケースです。

たとえば、「権利付き最終日」を1日間違えて購入してしまったり、売却注文の約定日が早すぎて権利を逃してしまったりするトラブルが発生しています。

特に初めて権利確定日を狙う場合には、カレンダーや証券会社のスケジュールをしっかり確認し、正確な注文操作を心がけることが重要です。

【5】優待を使い切れず、有効期限切れで無駄になる

魅力的な優待内容だったとしても、実際に使わなければ意味がありません。

食事券や商品券などには有効期限があるものが多く、「気づいたら期限切れだった」「使う機会がなかった」という理由で実質的な価値がゼロになることも多いです。

特に、遠方の店舗や限られた地域でしか使えない優待は、生活スタイルと合っていないとムダになりがちです。

優待の“実用性”や“自分にとっての価値”をしっかり見極めることが大切です。

優待が廃止されやすい企業の共通点とは?

株主優待は、企業が株主への還元策として提供する「利益の一部」です。

しかし、その制度が突然廃止されることも珍しくありません。

特に近年は、優待制度の見直しや廃止を発表する企業が増加しており、「優待目的で保有していた株が無意味になる」という事態も多発しています。

では、どのような企業が優待を廃止しやすいのでしょうか?以下に、その共通点を整理して解説します。

業績が不安定、もしくは赤字が続いている企業

優待制度を維持するためには、コストがかかります。

自社製品を提供する場合も、物流費や発送料、人件費などが発生します。

こうしたコストは、企業の利益を圧迫します。

そのため、業績が悪化した企業や赤字が続いている企業では、優待が廃止されるリスクが高まります。

「コストカットの一環として優待を見直す」という発表は、過去にも多くの企業で見られました。

優待目的で投資をする際は、まず直近の決算書(特に営業利益・経常利益)を確認することが必須です。

株主数が急増した企業

優待制度は、配布対象となる株主が増えるほど、企業側の負担が増加します。

特に、人気の優待(食事券や日用品など)を実施している企業は、メディアやSNSで話題になりやすく、短期間で株主が爆発的に増える傾向にあります。

しかし、株主数が増えすぎると「コストが膨らんで制度の維持が困難になる」ため、優待の縮小や廃止に踏み切るケースが後を絶ちません。

とくに「100株で優待がもらえる」タイプの銘柄は要注意です。

少額で買いやすいため、個人投資家が集中しやすく、制度が持続しにくくなります。

海外・機関投資家が株主に多い企業

グローバル展開している企業や、時価総額の大きい企業は、海外投資家や機関投資家が多く株を保有している傾向にあります。

彼らにとって、株主優待は受け取ることができないため、企業資産の無駄遣いとして批判の対象になることもあります。

このような背景から、「株主平等の原則に基づき、優待制度を廃止する」という方針を打ち出す企業も増えています。

制度の公平性や経営効率を重視する企業体質である場合、今後の優待継続は不透明と考えるべきです。

近年の優待廃止事例に見る注意点

実際に、上場企業の中には2022年〜2024年にかけて、以下のような理由で優待制度を廃止または縮小しています:

- 「株主数の急増でコストが増えたため」

- 「中長期的な成長投資を優先する経営方針に変更」

- 「グローバルな株主構成への配慮」

つまり、企業が「優待制度に無理がある」と判断した場合、あっさり廃止されることは十分に起こりうるのです。

優待目的で銘柄を選ぶ際には、「いま優待があるから」ではなく、この企業が5年後も優待を維持できるか?という視点で考えることが重要です。

優待投資で“笑う人”になるための視点

株主優待は、正しく活用すれば「楽しみながら資産形成ができる」非常に魅力的な制度です。

しかし、優待内容だけに飛びついて損をしてしまう人がいる一方で、長期的に利益を得て“笑う人”になる投資家も存在します。

では、優待で得をしている人たちは、どのような視点で銘柄を選び、どのように投資判断をしているのでしょうか?

ここでは、優待投資で成功する人たちの特徴と、実践すべき考え方を解説します。

長期保有を前提にしている

優待投資で成功する人は、短期の株価の上下に振り回されることなく、企業をじっくり保有するスタンスを取っています。

一般的に、優待の内容は「長期保有株主を優遇する」方向に進んでおり、1年以上の保有で優待内容がグレードアップする銘柄も増えています。

権利確定日前後の売買を繰り返す「優待取り」よりも、長期で保有して株主としての信頼を築くことがリターンにつながりやすいのです。

業績や財務の安定性を重視している

優待で得をしている人の多くは、優待内容よりも業績や財務の安定性を最重視しています。

特に注目すべきポイントは以下のとおりです:

- 安定した営業利益・経常利益が出ているか

- 自己資本比率が40%以上で財務が健全か

- 配当も継続して出しているか(=株主還元意識が高い)

このような企業であれば、優待も中長期的に安定して続く可能性が高く、安心して保有し続けることができます。

利回り全体で判断している(優待+配当)

株主優待だけではなく、配当利回りも含めたトータルの利回りで投資判断を行っていることも特徴のひとつです。

たとえば、

- 優待利回り:1.5%

- 配当利回り:2.5%

であれば、**トータル利回りは4.0%**となり、かなり魅力的な水準です。

また、株価が下がっても配当金で下支えがあると、精神的にも安定して保有できます。

配当と優待のバランスが取れている銘柄は、長期投資に適した優良銘柄と言えるでしょう。

“自分にとって価値のある優待”を選んでいる

優待内容は、人によって価値がまったく異なります。

優待投資で成功している人は、「自分の生活で実際に使える優待」かどうかを基準に選んでいます。

たとえば、外食が多い人は飲食系の優待、日用品に関心がある人は自社製品の詰め合わせ優待など、自分の生活スタイルに合った優待を選ぶことで、無駄なく実質的なリターンを享受できるのです。

使えない優待をたくさんもらっても、それは“利益”ではなく“ゴミ”になってしまいます。

優待の実用性を最重視することが、成功への第一歩です。

冷静な判断とシンプルな戦略を持っている

優待投資で笑っている人たちは、流行や一時的な話題に流されず、淡々と投資を継続しています。

無理に利回りを追いかけず、「良い企業を、良いタイミングで、長く持つ」というシンプルな戦略を貫いています。

また、相場全体が荒れているときにも慌てず、“自分が納得して買った企業なら持ち続ける”という信念を持っている点も共通しています。

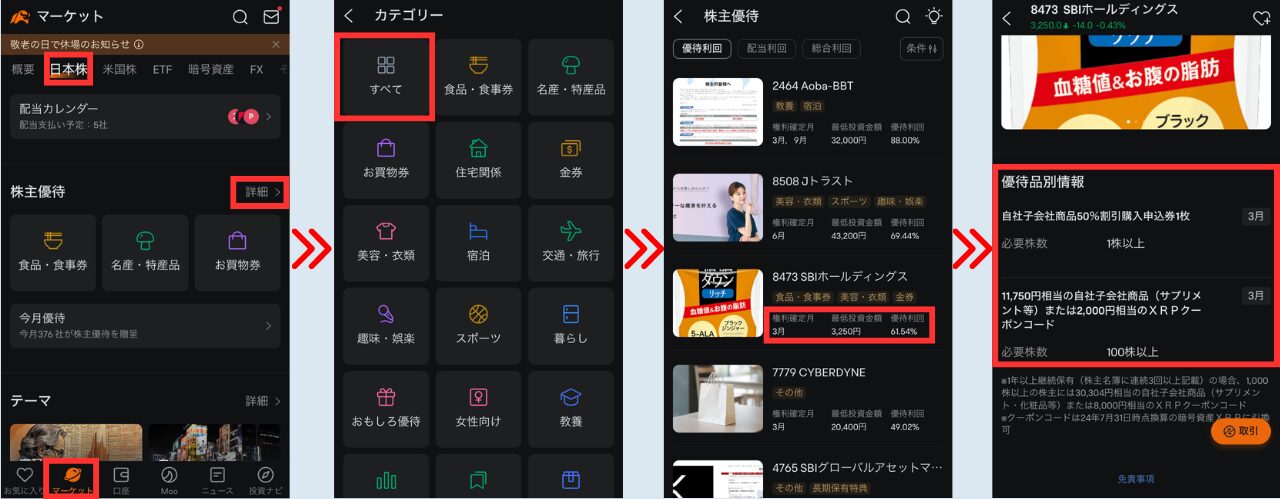

最近では、株主優待情報を簡単に管理できるアプリが多数登場しています。

その中でも特におすすめのアプリが「moomooアプリ」です。

このアプリは、様々な企業の株主優待情報を一元管理できるだけでなく、最新の優待情報もリアルタイムで配信してくれます。

テレビやYouTube広告でも話題のあのアプリだね!

使い方は非常にシンプルです。

moomooアプリをダウンロードし、気になる企業をお気に入りに登録するだけで、優待の内容や期限をすぐに確認できます。

優待銘柄選びに使える無料ツール&サイト紹介

株主優待投資で失敗しないためには、自分に合った優待銘柄を効率よく探すことが重要です。

そのためには、便利な検索ツールやスクリーニング機能を活用することで、膨大な銘柄の中から条件に合うものを短時間で絞り込むことができます。

ここでは、初心者でも使いやすく、無料で利用できる優待銘柄選定に役立つツールとサイトを紹介します。

1. マネックス証券の「株主優待検索」

マネックス証券では、口座開設なしでも利用できる株主優待検索ページが用意されています。

以下のような条件で絞り込みが可能です。

- 権利確定月

- 優待の種類(食事券、自社商品、割引券など)

- 最低投資金額(例:10万円以下)

- 優待利回り

たとえば「3月に権利確定」「自社製品がもらえる」「投資金額は20万円以内」といった具体的な条件を設定すれば、自分の予算や好みに合った優待銘柄を一覧で表示してくれます。

2. SBI証券の「優待検索ツール」

SBI証券の口座をお持ちの方であれば、さらに高度なスクリーニングが可能です。

SBI証券の「株主優待検索」は、配当利回りと優待利回りの合計(=総合利回り)を一目で確認できるのが特徴です。

また、5万円〜50万円以内で購入可能な銘柄の一覧も簡単に抽出できるので、初心者にとって非常にありがたい機能となっています。

さらに、SBI証券では銘柄ごとに「過去の優待内容の変更履歴」も確認できるため、制度が安定しているかどうかの見極めにも役立ちます。

3. カブタン(株探)の「株主優待特集」

株式情報サイト「カブタン(kabutan.jp)」でも、優待に特化した特集ページが定期的に公開されています。

カブタンでは、

- 優待内容の詳細

- 優待利回り

- 配当利回り

- PER/PBRなどの指標

を1ページで確認できるので、ファンダメンタルズ重視派にも非常に便利です。

また、最新の「優待新設・廃止」情報も毎週更新されており、優待制度の変更にいち早く気づける点も大きな強みです。

4. 楽天証券のスーパースクリーナー

楽天証券を利用している方には、強力な検索機能「スーパースクリーナー」がおすすめです。

こちらは優待に特化しているわけではありませんが、条件設定が非常に細かく、たとえば以下のような複合条件でも抽出が可能です。

- 優待実施企業

- 総合利回りが3%以上

- ROE(自己資本利益率)が8%以上

- 配当性向が高すぎない(例:50%未満)

つまり、優待+財務の健全性でバランス良く選ぶためには、楽天証券のスクリーナーは非常に頼れるツールです。

5. 実際の検索例で比較してみよう

たとえば「投資金額10万円以下」で「食事券がもらえる」銘柄を探してみると、2025年現在では以下のような銘柄が出てきます(例として):

- 吉野家ホールディングス(9861):300円割引券×10枚、権利月2・8月

- クリエイト・レストランツHD(3387):お食事券2,000円分、権利月2・8月

- コロワイド(7616):ポイント付与制度、長期保有特典あり

これらを比較する際には、優待内容の実用性に加えて、株価の安定性・配当利回り・業績の傾向も同時にチェックすることで、失敗のリスクを大きく減らすことができます。

まとめ|優待=得の思い込みを捨て、冷静な投資判断を

株主優待は、企業からの“プレゼント”として日常にちょっとした楽しみをもたらしてくれる魅力的な制度です。

しかし、その見た目の「お得さ」だけに注目してしまうと、思わぬ損失を被ることもあるという現実を、本記事では詳しくお伝えしてきました。

「優待がもらえるから株を買う」というシンプルな理由は、投資の入口としては良いかもしれませんが、そこで思考を止めてしまうと、株価の急落、優待廃止、配当減など、リスクに対応できないまま損失を出すことにつながります。

優待は“おまけ”、本質は企業の価値

投資で成功している人は、優待を「メインの目的」ではなく、「おまけ」「付加価値」として捉えています。

あくまでも大切なのは、企業の業績・財務・成長性を見極める目です。

優待内容がどれだけ魅力的でも、その企業が赤字続きであれば、制度が長く続く保証はどこにもありません。

「この企業を応援したい」「長期的に成長していくと信じている」という判断のうえで、その結果として優待も受け取れるというスタンスが、損をしない投資家の共通点です。

今すぐできる3つのアクション

- 保有銘柄の優待内容と権利確定日を再確認する

- 自分の投資スタイルに合っているか?

- 本当に使い切れているか?

- 財務・業績のチェックを習慣にする

- 営業利益や自己資本比率、配当性向などの指標に注目

- 優待が“続けられる企業”かどうかを見る目を養う

- 新たに投資する場合は利回りと実用性をセットで検討する

- 優待+配当+株価リスクのバランスを冷静に判断

- ツールを活用して効率よく条件に合う銘柄を探す

賢く使えば、優待投資は強力な味方に

株主優待は、投資に「楽しさ」や「実感」を与えてくれる素晴らしい制度です。

だからこそ、感情的な判断ではなく、冷静で論理的な投資判断をベースに取り入れることが重要です。

「優待がある=得」と思い込むのではなく、「優待があっても損をしない銘柄」を選ぶ。この視点を持つだけで、あなたの投資の質は大きく変わります。

これから優待投資を始める方、すでに実践している方も、本記事の内容をきっかけに、より戦略的な優待投資スタイルへと進化させていきましょう。

>この神アプリについてはこちらで詳しく解説しているので、よかったら見てみてください👇

新NISA口座を開設できる証券会社はiDeCo口座も開設できる証券会社が多いです!

>おすすめ新NISAの証券口座が知りたい人は、こちらからご覧ください

ただ・・・

まだまだお金の知識についてお伝えしたいことがたくさんあります。

ずんのInstagramでは、

- 資産1000万までのノウハウ

- 申請したらもらえるお金

- 高配当株など普段は表に出ない投資情報

などを中心に、

今回お伝えできなかった金融ノウハウも

余すことなくお伝えしています。

まずはInstagramをフォローしていただき、

ぜひ期間限定の資産運用ノウハウをお受け取りください!

無料特典なので、早期に配布を終了することがあります。